SOCIEDADES CIVILES

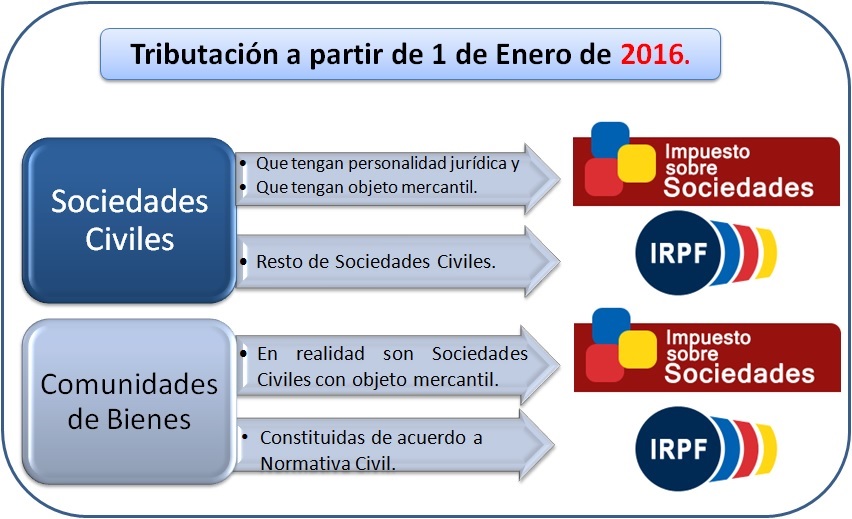

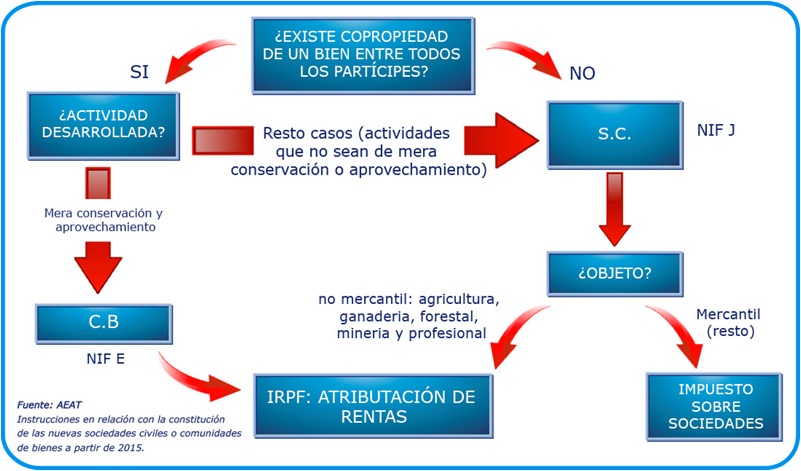

Con la entrada en vigor de la Ley 26/2014, de 27 de noviembre que reforma el artículo 8 de la LIRPF, las SOCIEDADES CIVILES con objeto mercantil, estarán sujetas al Impuesto de Sociedades, y por tanto ya no van a tributar como entidades en atribución de rentas por el IRPF (como lo hacían antes de dicha Ley). Se produce una adecuación de la normativa de IRPF al artículo 7.1 a) de la Ley del Impuesto sobre Sociedades que señala como contribuyentes de este impuesto a: "Las personas jurídicas, excluidas las sociedades civiles que no tengan objeto mercantil". Luego, a sensu contrario, serán contribuyentes del Impuesto sobre Sociedades las sociedades civiles con personalidad jurídica que tengan objeto mercantil, que tradicionalmente venían tributando en el IRPF a través del régimen de atribución de rentas. Dos son pues los requisitos para que las sociedades civiles sean contribuyentes del Impuesto sobre Sociedades:- Que tengan personalidad jurídica por hacer públicos sus pactos.

- Que tengan objeto mercantil.

1. Que tengan personalidad jurídica por hacer públicos sus pactos.

En este sentido se ha posicionado también la Dirección General de Tributos (DGT) en consultas tales como la V2380/2015, V2381/2015, V2392/2015 y V2412/2015 entre otras, estableciendo que "se considerará que la entidad tiene personalidad jurídica a efectos fiscales cuando exista una voluntad de sus socios de actuar frente a terceros como una entidad". Claro en este caso, las Sociedades Civiles necesitan un número de identificación fiscal, que se facilitará por la AEAT, y para ello habrán de constituirse en escritura pública o bien en documento privado, siempre que en este último caso, dicho documento se haya aportado ante la Administración tributaria. De esta forma justifica la DGT el hecho de que los pactos no sean secretos pudiendo considerarse como contribuyentes del Impuesto sobre Sociedades, pues la sociedad civil se manifiesta como tal frente a la Administración tributaria.

Con la anterior reforma se pretende expulsar del ámbito de la sujeción pasiva del IRPF a las sociedades civiles con personalidad jurídica y objeto mercantil con la doble pretensión, de reducir de manera indirecta el ámbito de aplicación del régimen de módulos del método de la estimación objetiva y de evitar nichos de elusión contributiva a través de formas organizativas que permitan la aplicación de un splitting fáctico.

2. Que tengan objeto mercantil

La cuestión está en determinar qué se entiende por objeto mercantil, que podría cohonestarse con la existencia de ánimo de lucro. En todo caso, recordemos que el artículo 326 del Código de Comercio establece que: "No se reputarán mercantiles:- Las compras de efectos destinados al consumo del comprador o de la persona por cuyo encargo se adquirieren.

- Las ventas que hicieren los propietarios y los labradores o ganaderos de los frutos o productos de sus cosechas o ganados, o de las especies en las que les paguen las rentas.

- Las ventas que, de los objetos construidos o fabricados por los artesanos, hicieren estos en sus talleres.

- La reventa que haga cualquier persona no comerciante del resto de los acopios que hizo para su consumo."

Resulta evidente comentar que las sociedades civiles que no tengan personalidad jurídica y objeto mercantil podrán seguir tributando en el régimen de atribución de rentas del IRPF, y nada habrá cambiado para ellas a partir de 2016. En el caso de las entidades cuyo perfil les obliga a tributar por el Impuesto sobre Sociedades, tienen dos posibilidades:

- Disolver y liquidar la Sociedad Civil.

- Continuar la actividad tributando por el IS.

A. Disolver y liquidar la Sociedad Civil.

La primera opción planteada sería disolver y liquidar la sociedad civil pasando su titularidad a una persona física. De acuerdo con la Disposición Transitoria 19ª de la Ley 35/2006 de IRPF, en su redacción dada por la Ley 26/2014 de 27 de noviembre, podrán acordar la disolución y liquidación en unas "condiciones fiscales especiales" establecidas en la propia disposición, las sociedades civiles en las que concurran las siguientes circunstancias:- Que con anterioridad a 1 de enero de 2016 les hubiera resultado de aplicación el régimen de atribución de rentas (IRPF).

- Que a partir de 1 de enero de 2016 cumplan los requisitos para adquirir la condición de contribuyente del Impuesto sobre Sociedades (personalidad jurídica y objeto mercantil).

- Que en los seis primeros meses del ejercicio 2016 se adopte válidamente el acuerdo de disolución con liquidación y se realicen con posterioridad al acuerdo, dentro del plazo de los seis meses siguientes a su adopción, todos los actos o negocios jurídicos necesarios, para la extinción de la sociedad civil.

- Exención del Impuesto sobre Transmisiones Patrimoniales (ITP) y Actos Jurídicos Documentados (AJD) (operaciones societarias).

- No devengo del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IVTNU) por las adjudicaciones a los socios de inmuebles de naturaleza urbana de los que sea titular la entidad. En la posterior transmisión se entenderá que estos fueron adquiridos en la fecha en que lo fueron por la sociedad que se extinga.

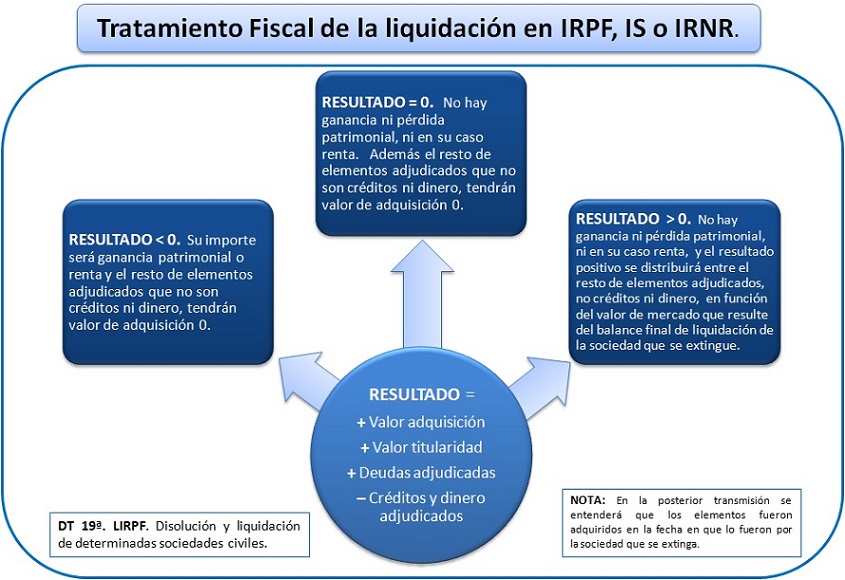

- En IRPF, IS e IRNR de los socios sólo se tributará en el momento de la liquidación cuando se perciba dinero o créditos, en otro caso se difiere la tributación al momento en que se transmitan los demás elementos que hayan sido adjudicados al socio. A efectos de los socios de la sociedad civil que se disuelve, se establece una regla para determinar el valor fiscal de los activos adquiridos, distintos de los créditos y de la tesorería, que, en ciertos casos puede determinar, además, la obtención de una renta por el socio. En concreto el criterio establece que el valor de adquisición y, en su caso, de titularidad de las acciones o participaciones en el capital de la sociedad que se disuelve, se aumentará en el importe de las deudas adjudicadas y se disminuirá en el importe de los créditos y dinero o signo que lo represente adjudicados. El resultado de tal operativa puede arrojar un saldo positivo, negativo o ser igual a cero, con las siguientes consecuencias:

Entrando en un mayor detalle de lo expresado en el gráfico:

- Si el resultado fuese negativo: Dicho resultado se considerará renta para las personas jurídicas y ganancia patrimonial a integrar en la base imponible del ahorro para las personas físicas. El valor fiscal de adquisición de los activos adjudicados, distintos de los créditos y de la tesorería, será cero y se considerarán adquiridos por los socios, personas físicas o jurídicas, en la fecha de su adquisición por la sociedad que se extingue.

- Si el resultado fuese cero: Se considerará que no existe renta alguna. El valor fiscal de adquisición de los activos adjudicados, distintos de los créditos y de la tesorería, será cero y se considerarán adquiridos por los socios, personas físicas o jurídicas, en la fecha de su adquisición por la sociedad que se extingue.

- Si el resultado fuese positivo: Se considerará que no existe renta alguna. El valor fiscal de adquisición de los activos adjudicados, distintos de los créditos y de la tesorería, será el que resulte de distribuir dicho resultado positivo entre los distintos activos adquiridos, en función del valor de mercado que resulte del balance final de liquidación de la sociedad que se extingue, y se considerarán adquiridos por los socios, personas físicas o jurídicas, en la fecha de su adquisición por la citada sociedad disuelta y liquidada.

Ejemplo

| ACTIVO | PATRIMONIO NETO | ||

| Inmueble A Inmueble B Existencias Deudores Tesorería | 50.000 30.000 20.000 10.000 6.000 | Fondos Propios | 56.000 |

| PASIVO | |||

| Deudas L/P.Proveedores | 40.000 20.000 | ||

| TOTAL ACTIVO | 116.000 | TOTAL PN + PASIVO | 116.000 |

- Están inscritos en el Registro de la Propiedad a nombre de RCRCR, S.C. pues fueron aportados en el momento de la constitución de la sociedad mediante escritura pública el 26 de mayo de 1991.

- Inmueble "A": Valor de mercado de 180.000 euros.

- Inmueble "B": Valor de mercado de 120.000 euros.

- D. José recibe: Inmueble A, y la mitad de las existencias, saldo de deudores y tesorería, adjudicándose deudas por 50.000 euros.

- D. Antonio recibe: Inmueble B, y la mitad de las existencias, saldo de deudores y tesorería, adjudicándose deudas por 10.000 euros.

Solución

- Exención del Impuesto sobre Transmisiones Patrimoniales (ITP) y Actos Jurídicos Documentados (AJD) (operaciones societarias).

- No devengo del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) por las adjudicaciones a los socios de inmuebles de naturaleza urbana de los que sea titular la entidad. En la posterior transmisión se entenderá que estos fueron adquiridos en la fecha en que lo fueron por la sociedad que se extinga.

- Tributación en IRPF de D. José:

Valor adquisición de participaciones + 3.000 Coste de titularidad + 500 Deudas adjudicadas + 50.000 Deudores y tesorería (5.000 + 3.000) - 8.000 DIFERENCIA + 45.500 Como resultado > 0, no hay ganancia ni pérdida patrimonial.

El resultado positivo se distribuirá entre el resto de elementos adjudicados sin contar créditos y dinero, luego:- Inmueble A: Valor fiscal de (180.000 × 45.500/190.000) = 43.105,26 euros y como fecha de adquisición el 26 de mayo de 1991.

- Existencias: Valor fiscal de (10.000 × 45.500/190.000) = 2.394,74 euros considerándose adquiridas en 2015.

- Tributación en IRPF de D. Antonio:

Valor adquisición de participaciones + 3.000 Coste de titularidad + 500 Deudas adjudicadas + 10.000 Deudores y tesorería (5.000 + 3.000) - 8.000 DIFERENCIA + 5.500 Como resultado > 0, no hay ganancia ni pérdida patrimonial.

El resultado positivo se distribuirá entre el resto de elementos adjudicados sin contar créditos y dinero, luego:- Inmueble A: Valor fiscal de (120.000 × 5.500/130.000) = 5.076,92 euros y como fecha de adquisición el 26 de mayo de 1991.

- Existencias: Valor fiscal de (10.000 × 5.500/130.000) = 423,08 euros considerándose adquiridas en 2015.

B. Continuar la actividad tributando por IS.

Lo cierto es que en esta opción podríamos abrir dos posibilidades.- Disolver la Sociedad Civil transformándola en una Sociedad Limitada.

- Continuar con la Sociedad Civil tributando por el IS.

Cese en el régimen especial del recargo de equivalencia.

Si bien no resulta aplicable directamente al impuesto aquí tratado, no podemos terminar el presente informe sin hacer mención a que de acuerdo con la disposición transitoria tercera de la Ley 48/2015, de 29 de octubre, de Presupuestos Generales del Estado para el año 2016, las sociedades civiles que, con efectos 1 de enero de 2016, pasen a tener la condición de contribuyentes en el Impuesto sobre Sociedades y, por tanto, cesen en el régimen especial del recargo de equivalencia podrán deducir en la autoliquidación correspondiente al período en que se produzca dicho cese, la cuota resultante de aplicar al valor de adquisición de sus existencias inventariadas en la fecha del cese, IVA y recargo de equivalencia excluidos, los tipos de dicho impuesto y recargo vigentes en la misma fecha (artículos 155 LIVA y 60 RIVA).Comentarios

Continuar con la Sociedad Civil tributando por el IS.Constituir entidad para ejercer actividad económica que tribute por atribución de rentas en IRPF.Legislación

Ley IRPF Art.8 Ley 35/2006 IRPFDisposición Transitoria 19ª LIRPF.Disposición Transitoria 30ª LIRPF. Socios de sociedades civiles que tengan la condición de contribuyentes del Impuesto sobre SociedadesJurisprudencia y Doctrina

Consulta Vinculante V2380/2015. Actividad de Agrícola de secano y regadíoConsulta Vinculante V2381/2015. Actividad de GanaderíaConsulta Vinculante V2392/2015. Inmobiliaria e intermediaciónConsulta Vinculante V2412/2015. Sociedad Civil asesoramiento fiscal y contableEn Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Imputación Temporal en el IRPF de Ayudas Públicas

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.