MODELO 100. ACCIONES Y PARTICIPACIONES NEGOCIADAS. EXENCIÓN POR REINVERSIÓN. CONSTITUCIÓN DE RENTA VITALICIA

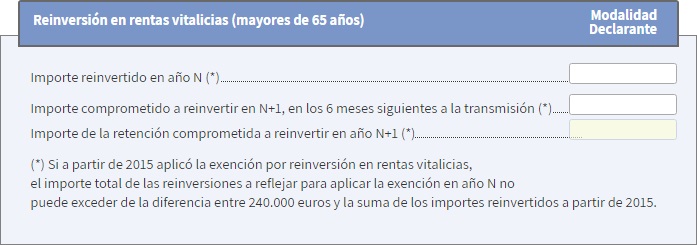

Rellenarán esta casilla todos aquellos contribuyentes mayores de 65 años que destinen el importe obtenido por la transmisión a la constitución de una renta vitalicia asegurada a su favor. Esta renta deberá constituirse en el plazo de seis meses desde la fecha de transmisión. Para indicar en el Modelo 100 la parte del importe obtenido que vamos a destinar a la constitución de una renta vitalicia deberemos rellenar el siguiente apartado:

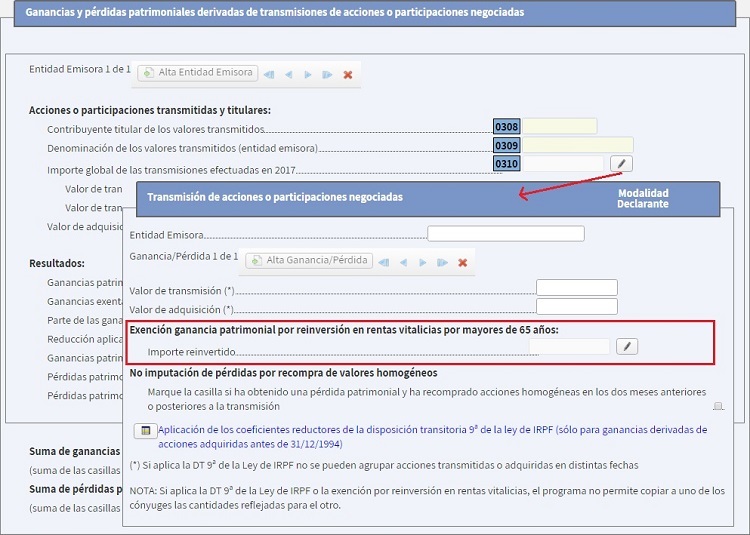

NOTA: Recordemos que para acceder a este apartado deberemos hacer clic en la casilla 328 y ahí nos aparecerá el apartado en el que encontraremos la opción "Exención ganancia patrimonial por reinversión en rentas vitalicias por mayores de 65 años".

¿Qué requisitos y condiciones debe cumplir el contribuyente para poder aplicar la exención?

Los requisitos vienen recogidos en el artículo 42 del RD 439/2007. Siendo estos:- El contrato se deberá suscribir entre el contribuyente y una entidad aseguradora.

- La renta deberá tener periodicidad inferior o igual a un año, comenzado a percibirse en el plazo de un año desde su constitución.

- El contribuyente deberá comunicar a la aseguradora que la renta la vitalicia constituye la reinversión de una ganancia patrimonial.

¿Es necesario constituir la renta vitalicia por la totalidad del importe recibido?

El contribuyente podrá elegir qué cuantía destina a la constitución de la renta vitalicia asegurada. No obstante será importante conocer que la totalidad de la ganancia patrimonial estará exenta únicamente si el 100% del importe obtenido por la transmisión se destina a la constitución de dicha renta. En el supuesto de que la renta vitalicia constituida sea por un importe inferior al recibido por la transmisión, la ganancia exenta por reinversión será la parte proporcional que se corresponda con la parte reinvertida.| Ganancia exenta de tributación = Importe destinado a renta vitalicia x Ganancia totalImporte total recibido |

Se constituye la renta pero... ¿Existe algún límite? ¿Qué pasa si se incumplen las condiciones?

De acuerdo con lo establecido en el Reglamento del IRPF, la cantidad máxima total cuya reinversión dará derecho a aplicar la exención será de 240.000 euros. Si se supera ese importe, ya sea en una sola reinversión o por acumulación de varias reinversiones, solo se considerará reinvertido el importe correspondiente hasta 240.000 euros.

240.000 - 200.000 = 40.000 euros

Ejemplo

- El señor "SuperContable" destina el importe total obtenido a la constitución de una renta vitalicia asegurada.

- El señor "SuperContable" destina 70.000 euros a la constitución de una renta vitalicia asegurada.

Solución

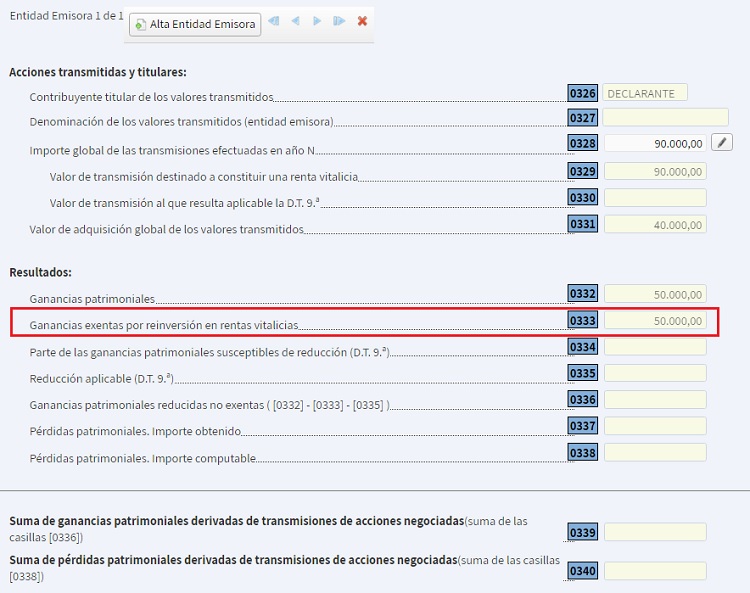

SUPUESTO 1.- Se destina la totalidad del importe obtenido a la constitución de la renta vitalicia. Valor de transmisión = (2.000 x 45 euros) ........................................ 90.000 euros. Valor de adquisición = (2.000 x 20 euros) ........................................ 40.000 euros. Ganancia o pérdida patrimonial = (90.000 - 40.000) ............................... 50.000 euros. Ganancias exentas por reinversión de rentas vitalicias ........................... 50.000 euros. Dado que la renta vitalicia se va a constituir por la totalidad del importe recibido la ganancia patrimonial estará exenta en su totalidad.Cómo queda rellenado el Modelo 100:

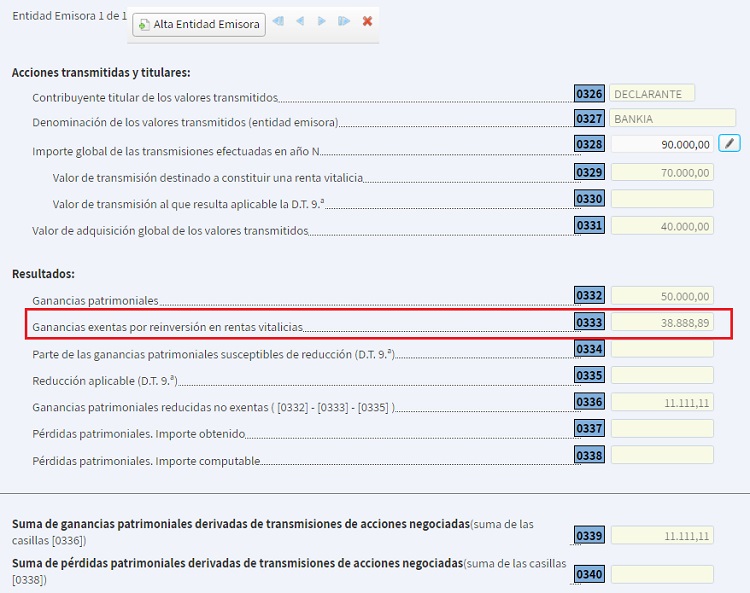

SUPUESTO 2.- Se destinan 70.000 euros a la constitución de una renta vitalicia. Valor de transmisión = (2.000 x 45 euros) ........................................ 90.000 euros. Valor de adquisición = (2.000 x 20 euros) ........................................ 40.000 euros. Ganancia o pérdida patrimonial = (90.000 - 40.000) ............................... 50.000 euros. Ganancias exentas por reinversión de rentas vitalicias ........................ 38.888,89 euros.

| Ganancia exenta de tributación = Importe destinado a renta vitalicia x Ganancia totalImporte total recibido |

| Ganancia exenta de tributación = 70.000 x 50.00090.000 = 38.888,89 euros |

Cómo queda rellenado el Modelo 100:

Comentarios

- Guía para calcular las ganancias o pérdidas patrimoniales.- Como calcular la ganancia o pérdida patrimonial por la transmisión de elementos patrimoniales.- Exención por ganancia patrimonial reinvertida en la constitución de una renta vitalicia asegurada.- Guía para cumplimentar y presentar una declaración complementaria.Jurisprudencia y Doctrina

- Consulta V2713-17 Venta de participaciones y cobro a plazos. Renta vitalicia. Exención por reinversión en renta vitalicia.- Consulta V2712-17 Venta de participaciones y cobro a plazos. Renta vitalicia. Exención por reinversión en renta vitalicia.Legislación

Art. 37 Ley 35/2006 LIRPF. Normas específicas de valoración.Art. 42 RD 439/2007 RIRPF. Exención por reinversión en rentas vitalicias.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.