PLAZOS Y PROCEDIMIENTO PARA RECUPERAR IVA NO COBRADO. DEUDOR EN CONCURSO DE ACREEDORES.

De acuerdo con el literal del artículo 80.3 de la Ley 37/1992 del Impuesto sobre el Valor Añadido (LIVA):REQUISITOS PARA MODIFICAR LA BASE IMPONIBLE.

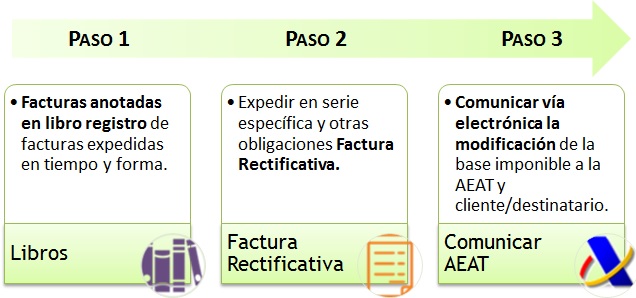

Si bien cuando un deudor comercial no se encuentra en situación concursal, deben cumplirse una serie de condiciones para "tildar" su crédito pendiente de total o parcialmente incobrable, cuando éste se encuentra en concurso de acreedores, el propio procedimiento judicial en que este consiste acredita la posibilidad de incobrabilidad de todo o parte de la operación objeto de impago. Así, para poder modificar la base imponible de una factura impagada y recuperar el IVA ingresado a la AEAT, cuando el deudor/destinatario de la operación se encuentra en concurso de acreedores, habremos de cumplir una serie de requisitos, establecidos en el artículo 24.2.a) del Reglamento del Impuesto (RD 1624/1992 - RIVA), que gráficamente resumimos en:

PLAZOS Y PROCEDIMIENTO PARA MODIFICAR BASE IMPONIBLE.

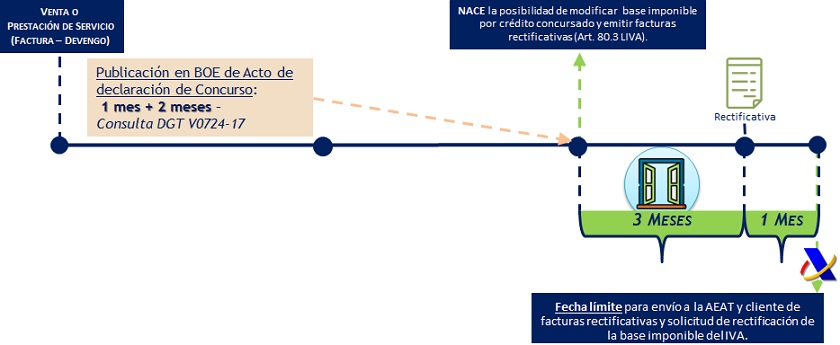

En el gráfico siguiente, observamos como no es necesaria una cadencia temporal de 6 meses o un año (como ocurre con los créditos total o parcialmente incobrables) para poder modificar la base imponible, sino que es a partir de la fecha de publicación en el Boletín Oficial del Estado del Auto de Declaración del Concurso, el momento en que se "abre la ventana" de tres meses para poder expedir la factura rectificativa que de forma efectiva modifique la base imponible. Desde la emisión de la factura rectificativa, el acreedor dispondrá de un mes para comunicar a la AEAT la modificación de la base imponible y enviar la factura rectificativa. Resulta muy importante destacar que dentro del plazo referenciado de tres meses, si cometemos un error en la expedición de la factura rectificativa o la AEAT nos deniega la solicitud por errores en ésta (como así lo expresa la consulta vinculante V0724-17 de la Dirección General de Tributos), podremos volver a realizar la misma en plazo y proceder nuevamente a su envía a la Agencia Tributaria. En esta misma consulta (además de en la normativa del impuesto) encontramos la justificación a la "ventana de 3 meses", pues en realidad el artículo 80.Tres de la LIVA establece que la modificación de la base imponible "no podrá efectuarse después de transcurrido el plazo de dos meses contados a partir del fin del plazo máximo fijado" para el llamamiento de los acreedores en el procedimiento concursal, que resulta de un mes. Consecuentemente la "ventana" para la modificación de la base imponible será de tres meses, al igual que ocurre con los créditos total o parcialmente incobrables regulados en el apartado cuarto de este mismo artículo.

Resulta muy importante destacar que dentro del plazo referenciado de tres meses, si cometemos un error en la expedición de la factura rectificativa o la AEAT nos deniega la solicitud por errores en ésta (como así lo expresa la consulta vinculante V0724-17 de la Dirección General de Tributos), podremos volver a realizar la misma en plazo y proceder nuevamente a su envía a la Agencia Tributaria. En esta misma consulta (además de en la normativa del impuesto) encontramos la justificación a la "ventana de 3 meses", pues en realidad el artículo 80.Tres de la LIVA establece que la modificación de la base imponible "no podrá efectuarse después de transcurrido el plazo de dos meses contados a partir del fin del plazo máximo fijado" para el llamamiento de los acreedores en el procedimiento concursal, que resulta de un mes. Consecuentemente la "ventana" para la modificación de la base imponible será de tres meses, al igual que ocurre con los créditos total o parcialmente incobrables regulados en el apartado cuarto de este mismo artículo.PLAZOS PARA RECUPERAR EL IVA MEDIANTE PRESENTACIÓN DEL MODELO 303.

La forma efectiva en que el acreedor recuperará las cuotas de IVA que ingresó en su momento ante la AEAT y que finalmente no han podido ser cobrados de su cliente/deudor concursado, es la misma que la utilizada para el ingreso, es decir, la cumplimentación de un Modelo 303 de Autoliquidación del IVA. Ahora bien, ¿cuándo habremos de presentar este Modelo 303?.| RECUERDE QUE: |

| La rectificación podrá efectuarse en la autoliquidación del periodo y ejercicio de expedición de la factura rectificativa o en las posteriores hasta el plazo de un año (Art. 89.Cinco.b.LIVA). |

- Para períodos de liquidación Mensuales.- El correspondiente al mes de Mayo, que será presentado del 1 al 30 de Junio.

- Para períodos de liquidación Trimestrales.- El correspondiente al segundo trimestre del año, que será presentado del 1 al 20 de julio.

Plazos y procedimiento para recuperar IVA ingresado y no cobrado de un deudor concursado.

Solución

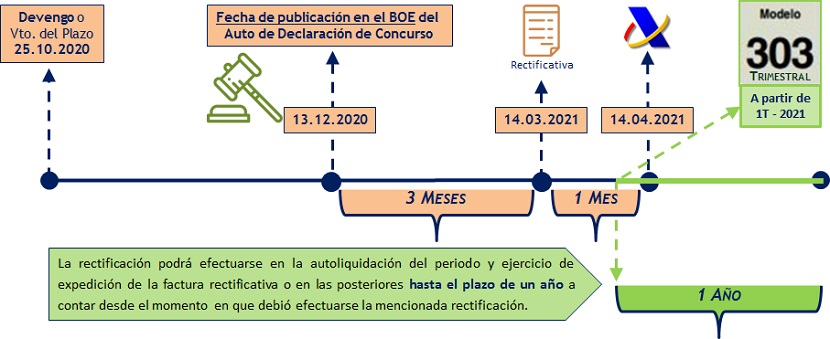

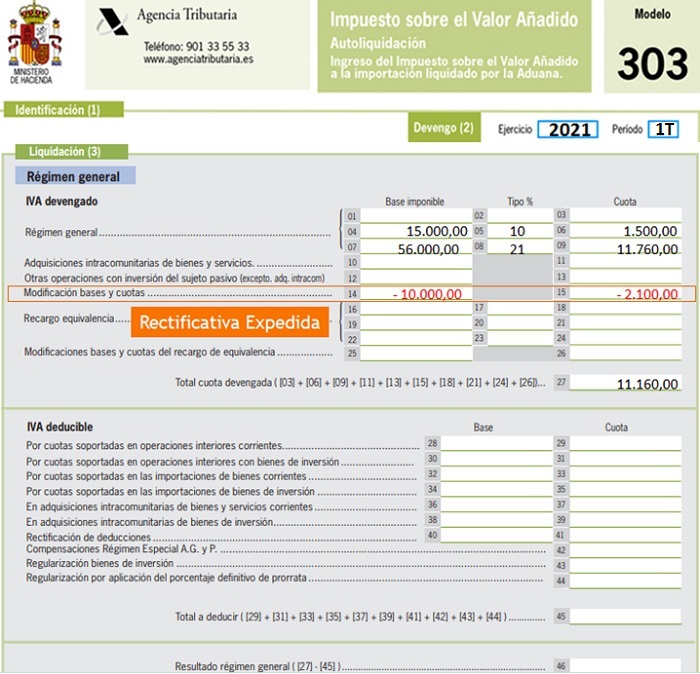

Como podemos observar en la representación gráfica, será a partir de la fecha de publicación en el Boletín Oficial del Estado del Auto de Declaración del concurso, cuando el acreedor dispondrá de una "ventana" de tres meses para modificar la base imponible del Impuesto; en concreto el período comprendido entre 14.12.2020 y 14.03.2021. Como en el enunciado del caso se nos dice que será el último día de este período cuando se emita la factura rectificativa (14.03.2021), será esta fecha desde la cual contaremos el mes disponible para comunicar a la AEAT la modificación de la base imponible y enviar la factura rectificativa, teniendo como plazo máximo el 14.04.2021. La fecha de expedición de la factura rectificativa será la que determinará el momento a partir del cual el acreedor podría recuperar el IVA ingresado y no cobrado, utilizando para ello como primera opción, el Modelo 303 de Autoliquidación del 4 Trimestre de 2020, si hubiese emitido la factura rectificativa el mismo día 14.12.2020 o incluso durante el mes de diciembre de 2020. Ahora bien, como no ha sido así, y la factura rectificativa ha sido expedida con fecha 14.03.2021, será el Modelo 303 de Autoliquidación del 1er Trimestre de 2021, el primero en el que podrá recuperar "su IVA"; sabiendo que, de acuerdo con el artículo 89.Cinco.b.LIVA, la rectificación podrá efectuarse en la autoliquidación del periodo y ejercicio de expedición de la factura rectificativa (1T de 2021) o en las posteriores hasta el plazo de un año a contar desde el momento en que debió efectuarse la mencionada rectificación . Que en un hipotético Modelo 303 simulado podría venir representado como:

La fecha de expedición de la factura rectificativa será la que determinará el momento a partir del cual el acreedor podría recuperar el IVA ingresado y no cobrado, utilizando para ello como primera opción, el Modelo 303 de Autoliquidación del 4 Trimestre de 2020, si hubiese emitido la factura rectificativa el mismo día 14.12.2020 o incluso durante el mes de diciembre de 2020. Ahora bien, como no ha sido así, y la factura rectificativa ha sido expedida con fecha 14.03.2021, será el Modelo 303 de Autoliquidación del 1er Trimestre de 2021, el primero en el que podrá recuperar "su IVA"; sabiendo que, de acuerdo con el artículo 89.Cinco.b.LIVA, la rectificación podrá efectuarse en la autoliquidación del periodo y ejercicio de expedición de la factura rectificativa (1T de 2021) o en las posteriores hasta el plazo de un año a contar desde el momento en que debió efectuarse la mencionada rectificación . Que en un hipotético Modelo 303 simulado podría venir representado como:

Comentarios

Comunicación del Acreedor a AEAT. Solicitud de modificación de base imponible. Modelo 952.Algunas notas sobre el concurso de Acreedores. Cumplimentación del modelo 303 de IVA.Facturas Impagadas. Falta de requerimiento notarialLegislación

Art. 80 Ley 37/1992 LIVA. Modificación de la Base ImponibleArt. 89 Ley 37/1992 LIVA. Rectificación de las cuotas impositivas repercutidasArt. 24 RD 1624/1992 RIVA. Modificación de la Base ImponibleJurisprudencia y Doctrina

Consulta Vinculante V2508-19 DGT. Emitir factura por trabajos pendientes y declaración de estas.Consulta Vinculante V0724-17 DGT. Procedimiento para modificar base imponible de facturas impagadas.Resolución 1162/2017 de 30/06/2017 STS.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.