MODELO 349. Declaración recapitulativa de operaciones intracomunitarias.

Este modelo (349) es una declaración informativa donde se deben reflejar las entregas y adquisiciones intracomunitarias de bienes y de servicios, así como las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de las operaciones triangulares y el envío de mercancías como consecuencia de un acuerdo de venta de bienes en consigna, en los términos del artículo 79 del Reglamento del Impuesto sobre el Valor Añadido (RIVA). En todos estos casos habrá de consignarse el nombre y NIF-IVA de proveedor o cliente así como el importe de la operación. En este sentido resulta muy importante señalar que para la presentación del modelo 349, el sujeto pasivo deberá de estar dado de alta en el Registro de Operadores Intracomunitarios (ROI), pues de lo contrario no estaría facultado para realizar este tipo de operaciones (ver apartado de cómo darse de alta en el ROI). Al mismo tiempo comprobar que los operadores con los que trabaje también están dados de alta, pues de no estarlo las facturas emitidas habrían de llevar IVA repercutido.¿QUIÉN ESTÁ OBLIGADO A PRESENTAR EL MODELO 349?

En este sentido, estarán obligados a presentar la declaración recapitulativa de operaciones intracomunitarias (MODELO 349), y consecuentemente a darse de alta en el ROI, los sujetos pasivos del Impuesto sobre el Valor Añadido (cualquiera que sea el régimen de IVA en el que tributen y con independencia de su cuantía) que hayan realizado las operaciones previstas en el artículo 79 del RIVA, y que como ratifica la consulta vinculante de la DGT V2403-24, serán:- Quienes adquieran bienes a empresas situadas en otros países miembros de la UE,

- Quienes vendan bienes a empresas situadas en otros países miembros de la UE,

- Quienes presten servicios a empresas situadas en otros países miembros de la UE,

- Quienes adquieran servicios a empresas situadas en otros países miembros de la UE,

- Quienes realicen entregas de bienes subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares.

- El vendedor que transporte bienes a otro Estado miembro en el marco de un acuerdo de ventas de bienes en consigna.

PLAZOS PARA PRESENTAR EL MODELO 349.

De acuerdo con el artículo 81 del Reglamento del Impuesto, el modelo 349 de declaración recapitulativa de operaciones intracomunitarias se presentará:- CASO GENERAL.- La declaración recapitulativa deberá presentarse MENSUALMENTE, en los 20 primeros días naturales del mes inmediato siguiente.

- CASO PARTICULAR.- La declaración recapitulativa se presentará TRIMESTRALMENTE, durante los veinte primeros días naturales del mes inmediato siguiente al correspondiente período trimestral, cuando ni durante el trimestre en curso ni en cada uno de los 4 trimestres naturales anteriores el importe total acumulado de las entregas de bienes que deban consignarse en la declaración recapitulativa y de las prestaciones intracomunitarias de servicios efectuadas no sea superior a 50.000 euros, excluido el IVA.

FORMA DE PRESENTAR EL MODELO 349.

Desde la entrada en vigor de la Orden HAC/174/2020, de 4 de febrero, la presentación de la declaración recapitulativa de operaciones intracomunitarias (modelo 349) pasa a ser exclusivamente de forma electrónica, de acuerdo con lo dispuesto en la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria. Si desea cumplimentar el modelo oficial para su presentación puede acceder al fichero que hay en el enlace siguiente:INSTRUCCIONES PARA CUMPLIMENTAR EL MODELO 349.

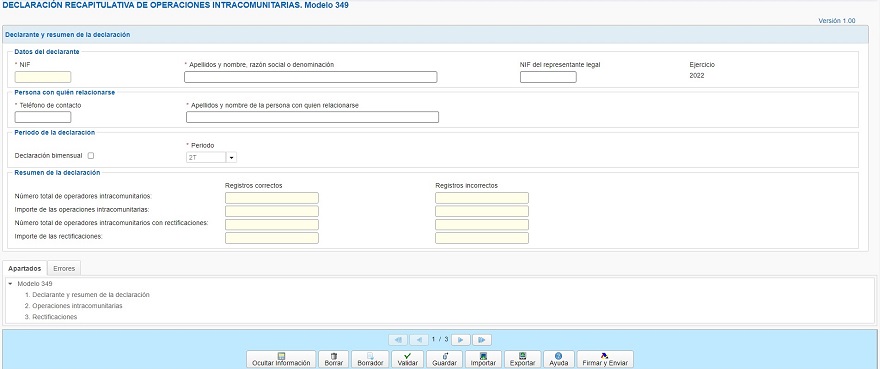

Para aquellos usuarios que no dispongan de programa propio y utilicen el formulario web de la AEAT, procedemos a comentar de forma básica la forma de cumplimentar adecuadamente este modelo. El formulario básicamente dispone de los siguientes apartados:- Declarante y resumen de la declaración

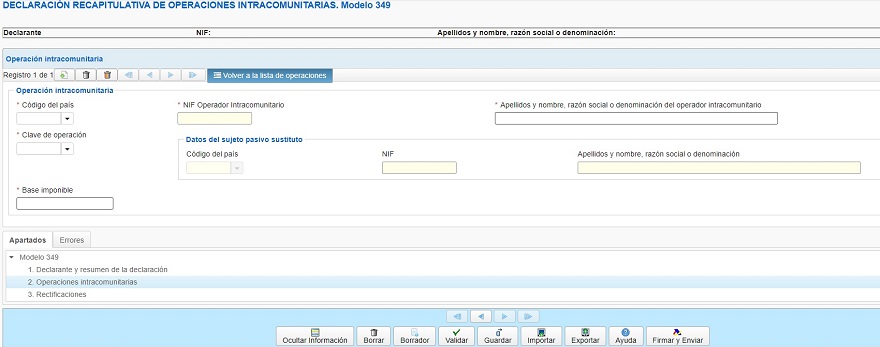

- Operaciones intracomunitarias

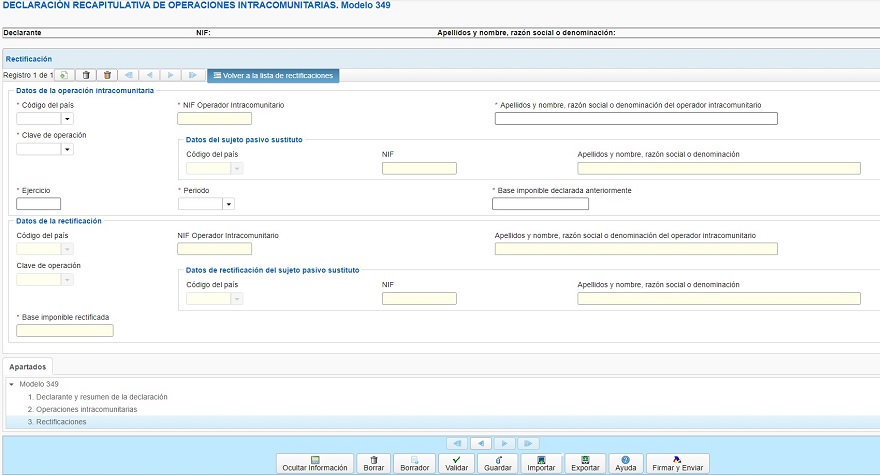

- Rectificaciones

Declarante y resumen de la declaración:

Poco que aclarar en este apartado pues la mayoría son datos identificativos, si bien destacable reseñar el caso en que al final de cualquiera de los meses que componen cada trimestre natural se superara el importe de 50.000 euros, debemos presentar declaración recapitulativa para el mes o los meses transcurridos desde el comienzo de dicho trimestre natural durante los 20 primeros días naturales inmediatos siguientes, pudiendo dar lugar a una declaración Bimensual (habríamos de marcar la pestaña habilitada a tal fin). Fijarse bien en el período de declaración seleccionado para evitar errores (01 a 12 o 1T a 4T según sea mensual o trimestral, respectivamente). Los campos del apartado "Resumen de la declaración" no están habilitados para su cumplimentación, ya que se autocalculan en función de los datos introducidos en los apartados "Operaciones intracomunitarias" y "Rectificaciones".

Los campos del apartado "Resumen de la declaración" no están habilitados para su cumplimentación, ya que se autocalculan en función de los datos introducidos en los apartados "Operaciones intracomunitarias" y "Rectificaciones".Operaciones intracomunitarias:

Al acceder a este apartado nos aparecerá el listado de operaciones (en blanco si no hemos introducido ninguna). Clicando en el botón con el signo + en verde podremos introducir nuevos registros. La cumplimentación de este apartado resulta relativamente sencilla, pues simplemente hemos de ir relacionando todos los datos identificativos de aquellos operadores intracomunitarios (Código del país, NIF-IVA, apellidos y nombre o razón social) y el tipo de operación realizada con ellos y base imponible de la misma. El campo que más dudas puede generar es la Clave de operación, en donde debemos tipificar con una letra el tipo de operación declarada:

El campo que más dudas puede generar es la Clave de operación, en donde debemos tipificar con una letra el tipo de operación declarada:- E - Entregas intracomunitarias exentas, excepto las que deban consignarse, según corresponda, con las claves "T", "M" o "H". Es el caso más habitual para las ventas de productos a empresas comunitarias.

- A - Adquisiciones intracomunitarias sujetas. Es el caso más habitual para las compras de productos a empresas comunitarias.

- T - Entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares.

- S - Prestaciones intracomunitarias de servicios realizadas por el declarante. Es el caso más habitual si hemos prestado un servicio a empresas comunitarias.

- I - Adquisiciones intracomunitarias de servicios localizadas en el TAI realizadas por empresarios o profesionales establecidos en otros EM cuyo destinatario es el declarante. Es el caso más habitual si hemos recibido un servicio prestado por empresas comunitarias.

- M - Entregas intracomunitarias de bienes posteriores a una importación exenta, de acuerdo con el artículo 27.12º de la LIVA.

- H - Entregas intracomunitarias de bienes posteriores a una importación exenta, de acuerdo con el artículo 27.12º de la LIVA, efectuadas por el representante fiscal según lo previsto en el artículo 86.tres de la Ley del Impuesto.

- R - Transferencias de bienes efectuadas en el marco de acuerdos de ventas de bienes en consigna.

- D - Devoluciones de bienes desde otro Estado miembro al que previamente fueron enviados desde el TAI en el marco de acuerdos de ventas de bienes en consigna.

- C - Sustituciones del empresario o profesional destinatario de los bienes expedidos o transportados a otro Estado miembro en el marco de acuerdos de ventas de bienes en consigna.

Rectificaciones:

La "página" de rectificaciones ha de ser cumplimentada cuando el contribuyente haya de corregir operaciones relacionadas en una declaración anterior, por errores o normalmente modificaciones de la base imponible según el artículo 80 de la LIVA; por ejemplo, se utiliza para reflejar las facturas rectificativas que corresponden a operaciones relacionadas en declaraciones anteriores del modelo 349. Al igual que en el apartado de operaciones intracomunitarias, al acceder a esta sección nos aparecerá el listado de rectificaciones (en blanco si no hemos introducido ninguna). Clicando en el botón con el signo + en verde podremos introducir nuevos registros. Podemos ver dos partes diferenciadas:

Podemos ver dos partes diferenciadas:- Datos de la Operación Intracomunitaria.- Además de los datos identificativos de la operación que se quiere rectificar y que se consignó en una declaración anterior, habrá de consignarse la base imponible que se declaró en la declaración que será objeto de corrección; es decir, lo mismo que se declaró en un período anterior.

- Datos de la Rectificación.- Se consignará el nuevo importe total de la base imponible de la operación rectificada (además de los datos identificativos solicitados por el impreso). Si en un mismo período se han realizado varias operaciones con un determinado operador intracomunitario y en una o en varias de ellas se quiere rectificar la base imponible que se declaró, habrá de acumularse en un único registro, por la clave de operación y período, el total de bases imponibles de todas las operaciones una vez rectificadas las bases imponibles que correspondan.

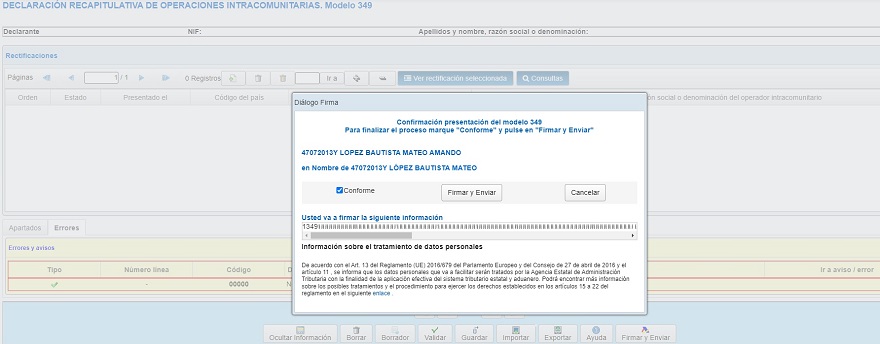

En respuesta obtendremos un mensaje indicando que la presentación se ha realizado con éxito y un PDF justificante de la presentación.

En respuesta obtendremos un mensaje indicando que la presentación se ha realizado con éxito y un PDF justificante de la presentación.Comentarios

- ¿Qué es el NIF-IVA?- ¿Cómo darse de alta en el ROI?- ¿Quiénes están obligados a darse de alta en el ROI?- Verificación de modelos de IVA: Coincidencias entre los modelos 303, 349, 390 y 347. - Ficalidad de las operaciones triangulares.- Fiscalidad de los acuerdos de ventas de bienes en consigna. - Infracciones y sanciones por no presentar en plazo declaraciones de suministro de información.- Infracciones y sanciones por no presentar por medios informáticos declaraciones informativas.- Infracciones y sanciones por presentar incompleta, inexacta o con datos falsos informativasLegislación

- Art. 78 RD 1624/1992 RIVA. Declaración recapitulativa.- Art. 79 RD 1624/1992 RIVA. Obligación de presentar declaración recapitulativa.- Art. 80 RD 1624/1992 RIVA. Contenido de la declaración recapitulativa.- Art. 81 RD 1624/1992 RIVA. Lugar, forma y plazos de presentación.- Orden EHA/769/2010, de 18 de marzo, por la que se aprueba el modelo 349 de declaración recapitulativa de operaciones intracomunitarias.- Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria.Jurisprudencia y Doctrina

- Consulta Vinculante V2403-24 DGT. Sujetos obligados a presentar el modelo 349.- Consulta Vinculante V1886-19 DGT. Obligación de declarar operaciones en Bélgica y Francia en Modelo 349- Consulta Vinculante V2525-13 DGT. Obligación de presentar modelo 349.- Consulta Vinculante V0011-12 DGT. Obligación de presentar modelo 349 si la mercancía no se transporta a España.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.