Errores en el IVA y su solución

Lo mismo piensas que este artículo no está hecho para ti pero no debemos olvidar que por mucho cuidado que tengamos la posibilidad de cometer un error siempre está presente - incluso la persona más meticulosa puede tener un descuido - por lo que nunca está de más conocer las consecuencias que pueden derivarse de los errores que de forma más habitual se pueden producir para así saber afrontarlos y solucionarlos de la forma menos costosa posible. En este sentido, en lo que al Impuesto sobre el Valor Añadido se refiere, podemos cometer errores en la propia factura en la que se repercute, en su anotación en el libro registro correspondiente, en la autoliquidación en la que se declara o en la declaración informativa en la que se incluye.Errores en facturas.

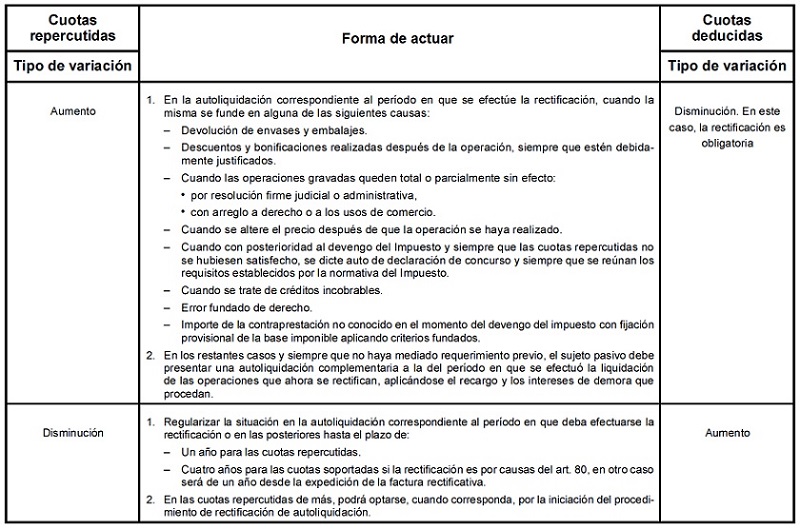

Como primer eslabón de la cadena que es la declaración del IVA, cometer un error en una factura puede suponer la comisión de muchas infracciones de distinta índole si no se advierte a tiempo y ni se soluciona como es debido. Si hemos cometido un error en una factura expedida por nosotros la primera idea que nos viene a la cabeza es modificar la propia factura y a otra cosa. La mayoría de programas de facturación permiten esta posibilidad pero no por eso debe realizarse a la ligera. Si la factura ya se ha remitido al cliente o más aun si se ha pasado el periodo de liquidación del IVA en que se incluyó para el cálculo de la autoliquidación podemos encontrarnos con que esta solución se traduce en realidad en un problema más grande vía inspecciones y sanciones. A este respecto, debe conocerse que las facturas emitidas son a todos los efectos definitivas, luego lo correcto sería emitir una factura rectificativa en la que se detallara la modificación y el error que lo produce, tanto si es un error en el precio, en la determinación del iva o en los datos identificativos del cliente.| RECUERDE QUE |

| La factura rectificativa es una nueva factura que además de los requisitos comunes necesarios en cualquier factura deberá contener los datos identificativos de la factura rectificada y la rectificación efectuada, así como una serie especial de numeración. |

Errores en las anotaciones en los libros registros de IVA.

Teniendo en cuenta que los libros registro deben llevarse por orden de fechas y sin espacios en blanco, interpolaciones, raspaduras ni tachaduras, los errores u omisiones deben salvarse a continuación inmediatamente que se adviertan. Cuando se hubiera incurrido en algún error material al efectuar las anotaciones registrales en los Libros registro no llevados a través de la Sede electrónica, la rectificación debe realizarse en un asiento o grupo de asientos único diferenciado del resto de anotaciones al finalizar cada período de liquidación mediante una anotación o grupo de anotaciones que permita determinar, para cada período de liquidación, el correspondiente impuesto devengado y soportado, una vez practicada dicha rectificación. Si se trata de bienes de inversión y las rectificaciones afectan a la regularización de deducciones, se anotarán en el Libro Registro de bienes de inversión junto a la anotación del bien a que se refieran.Errores en el suministro inmediato de información (SII).

En los libros registro llevados a través de la Sede electrónica de la AEAT, estas rectificaciones implicarán "rectificaciones registrales" debiendo informarse con una clave específica de acuerdo a las especificaciones recogidas en el Anexo I de la Orden HFP/417/2017, de 12 de mayo. Cuando la factura es correcta pero la anotación en el Libro registro no se ha hecho correctamente, no afectando a los datos de identificación del emisor, número de factura y fecha de expedición se enviará un nuevo registro con el número de la factura original y con el tipo de comunicación A1 "Modificación de facturas/registros (errores registrales)". El suministro de este registro deberá realizarse antes del día 16 del mes siguiente al final del periodo al que se refiera la declaración en la que deba tenerse en cuenta. Cuando la factura es correcta pero la anotación en el Libro registro no se ha hecho correctamente afectando a los datos de identificación del emisor, número de factura y/o fecha de expedición, el registro de la factura enviada previamente y que no procede se dará de baja (mensaje "baja de factura") identificando el número de la factura original. En el caso de que la factura sea incorrecta y por tanto proceda emitir una nueva factura correcta, se deberá registrar con un alta (A0) y con un número de factura o fecha de expedición diferente. Cuando se emita una factura rectificativa, no habiendo sido aceptada por el sistema la factura errónea inicial, el emisor deberá registrar una factura rectificativa por sustitución "S" consignando cero en los campos adicionales "base rectificada" y "cuota rectificada".Errores en autoliquidaciones.

Si hemos cometido un error en un modelo 303 ya presentado, la forma de proceder dependerá del periodo que debamos modificar, a efectos de si está disponible la autoliquidación rectificativa o no. Si el error se ha producido en otra autoliquidación ya presentada, independientemente de que sea periódica (modelo 322) o puntual (modelo 309) o del periodo al que se refiera, la forma de proceder a su rectificación dependerá de a quién haya perjudicado el error cometido, si a la Hacienda Pública o a nosotros mismos. Lo mismo ocurre con las rectificaciones del modelo 303 correspondientes a periodos anteriores a la entrada en vigor de la autoliquidación rectificativa.Modelo 303 de septiembre 2024, 3T 2024 o posteriores:

Para subsanar errores en un modelo 303 ya presentado correspondiente al periodo de septiembre de 2024 o siguientes para aquellas empresas con periodicidad mensual y del tercer trimestre de 2024 o posteriores para los que tienen una periodicidad trimestral tendremos que presentar una autoliquidación rectificativa, independientemente del signo de la rectificación, salvo en una serie de casos muy específicos, donde tendremos que presentar solicitud de rectificación de la autoliquidación. En el siguiente enlace puede ver cómo presentar una autoliquidación rectificativa del modelo 303.Modelo 303 de agosto 2024, 2T 2024 o anteriores y resto de autoliquidaciones:

Como señalábamos al principio, en estos casos la forma de proceder a su rectificación dependerá de a quién haya perjudicado el error cometido, si a la Hacienda Pública o a nosotros mismos.Errores cometidos en perjucio nuestro.

Nos referimos a aquellos casos en que una vez advertido el error constatamos que hemos realizado un ingreso superior al que correspondía, o solicitado una devolución o compensación inferior a la que corresponde, en definitiva, cuando se ha producido una tributación mayor. Ante esta circunstancia procederemos a su subsanación solicitando la rectificación de la autoliquidación ya presentada. Tal solicitud debe realizarse mediante escrito dirigido a la Delegación o Administración de la Agencia Tributaria correspondiente a su domicilio habitual, haciendo constar claramente los errores u omisiones padecidos y acompañando justificación suficiente de los mismos. Además, para que dicha solicitud de rectificación a nuestro favor tenga efecto no deben haber transcurrido cuatro años desde que terminó el plazo voluntario de declaración.Errores en perjuicio de Hacienda.

Si por el contrario el error cometido ha ocasionado un menor ingreso o una mayor devolución debemos realizar una declaración complementaria para subsanarlo. Esta autoliquidación complementaria deberá formularse en el modelo oficial que estuviese vigente en el ejercicio y período al que corresponda la declaración anterior.| RECUERDE QUE: |

| Es muy importante realizar la declaración complementaria o rectificativa cuanto antes, primero para evitar sanciones en caso de que se produzca un requerimiento de la Agencia Tributaria y en segundo lugar para disminuir el recargo que lleva aparejado presentar una declaración con posterioridad al término del plazo fijado para su presentación voluntaria. |

Errores en declaraciones informativas.

En este caso nos referimos a equivocaciones en declaraciones de tipo informativo que no conllevan liquidacion de cantidad alguna, como el resumen anual del IVA (modelo 390) o la declaración recapitulativa de operaciones intracomunitarias (modelo 349). Una vez que detectamos errores en una declaración informativa presentada y se ha concluido el plazo para su presentación voluntaria, podemos optar por realizar una declaración complementaria, presentar una declaración sustitutiva o modificar la declaración informativa presentada directamente a través de la Sede Electrónica de la Agencia Tributaria. La declaración complementaria podrá realizarse para incluir datos que, debiendo haber sido incluidos en la declaración del mismo ejercicio presentada con anterioridad, han sido completamente omitidos de la misma o bien para modificar algún dato declarado incorrectamente, mientras que la declaración sustitutiva debe utilizarse con el objetivo de anular y sustituir completamente a la declaración anteriormente presentada, ya sea porque se han incluido datos inexactos o erróneos o porque la cantidad de registros a modificar/incluir hace inviable corregirlos mediante declaración complementaria. No obstante, la opción más sencilla para la subsanación de datos erróneos o incompletos en las declaraciones informativas es corregirlos directamente a través de la Sede Electrónica de la Agencia Tributaria, aunque esta solución no podremos utilizarla para subsanar errores en el modelo 390 de declaración resumen anual del IVA o para incluir nuevos declarados en el modelo 347 de declaración anual de operaciones con terceras personas.| RECUERDE QUE: |

| Sólo se puede corregir las declaraciones marcadas como "correctas" o "con anomalías", de tal forma que si vemos una declaración señalada como "en tramitación" o "en revisión" no se nos permitirá modificarla por esta vía. |

Comentarios

- Autoliquidaciones rectificativas del IVA.- Contabilidad de las facturas rectificativas.- Suministro inmediato de información del IVA.- Infracciones y sanciones en materia tributaria.- Rectificación de una liquidación de IVA para deducir cuotas no incluidas inicialmente.Formularios

- Modelos de declaración del IVA.- Folmularios de solicitudes y comunicaciones a la AEAT.Legislación

- Art. 80 Ley 37/1992 LIVA. Modificación de la base imponible.- Art. 89 Ley 37/1992 LIVA. Rectificación de las cuotas impositivas repercutidas.- Art. 114 Ley 37/1992 LIVA. Rectificación de deducciones.- Art. 120 Ley 58/2003 LGT. Autoliquidaciones.- Art. 122 Ley 58/2003 LGT. Declaraciones, autoliquidaciones y comunicaciones complementarias o sustitutivas.- Art. 68 RD 1624/1992 RIVA. Requisitos formales.- Art. 70 RD 1624/1992 RIVA. Rectificación de las anotaciones registrales.- Art. 15 RD 1619/2012. Facturas rectificativas.Jurisprudencia y Doctrina

- Resolución TEAC 00523/2022. 20.02.2024. Deber de rectificar la deducción del IVA originalmente practicada ante la falta de recepción de la factura rectificativa.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Contabilidad de las facturas rectificativas

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.