EL IVA EN LA VENTA DE VEHÍCULOS

En este comentario vamos a abordar la problemática de la imposición indirecta en la transmisión de vehículos a motor tanto nuevos como de segunda mano, ya sea por particulares o por empresarios para utilizarlos como bien de inversión o como mercancía en la actividad económica de la empresa.Vehículos nuevos.

Empecemos por lo más fácil, si el vehículo es nuevo estará sujeto al IVA, sin importar la condición del adquirente ni del trasnsmitente. Se considerará que los vehículos son nuevos cuando la transmisión se realiza antes de los seis meses siguientes a la fecha de su primera matriculación o cuando no hayan recorrido más de 6.000 kilómetros. En este sentido, en la trasmisión de vehículos se aplicará el tipo impositivo general del 21%, excepto en la venta de vehículos destinados al transporte de personas con discapacidad en silla de ruedas o con movilidad reducida, con independencia de quien sea el conductor de los mismos, que estarán gravados al tipo impositivo súper-reducido del 4%, eso sí, previo reconocimiento del derecho del adquirente. También se puede dar el caso de no aplicarse IVA alguno si la operación se encuentra exenta de IVA por destinarse a relaciones diplomáticas, consulares, Organismos Internacionales o miembros de la O.T.A.N., dentro de sus respectivas funciones.Vehículos usados.

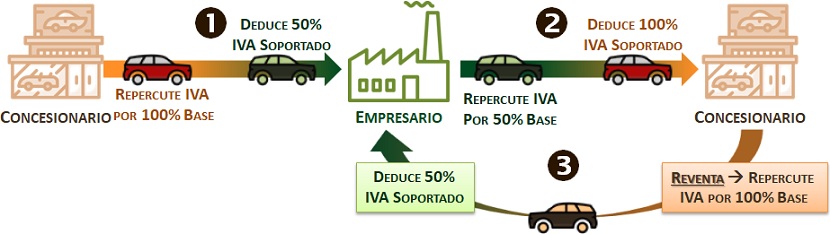

En el caso de las segundas y ulteriores transmisiones de vehículos hay que diferenciar según sea la condición del vendedor. Si la transmisión del vehículo usado la efectúa un particular, indistintamente de quien lo adquiera, la operación no estará sujeta al IVA y por tanto estará sujeta al ITPyAJD por el concepto de transmisiones patrimoniales onerosas. En este caso el tipo impositivo aplicable será el 4% del precio acordado a no ser que la Comunidad Autónoma donde se realice la operación haya aprobado un tipo distinto. En cualquier caso los empresarios revendedores se encuentran exentos de su pago siempre que el vehículo se adquiera para su posterior venta y no para su uso por el empresario. Si por el contrario el vendedor del vehículo usado es una sociedad, un empresario o un profesional que no se dedica a la venta de vehículos, la tributación de la venta del vehículo dependerá del porcentaje que se ha deducido el empresario en la compra del mismo. A este respecto, creemos que la mejor forma de expresarlo es extraer la conclusión que la Dirección General de Tributos establece en su consulta vinculante V0508-09, hablando de la transmisión de un vehículo afectado al 50% al patrimonio empresarial y otro 50% al patrimonio personal, cuando dice:| "Por consiguiente, la base imponible del Impuesto en la entrega de un vehículo automóvil que ha estado afecto a un patrimonio empresarial o profesional en un porcentaje del cincuenta por ciento, debe computarse, asimismo, en el cincuenta por ciento de la total contraprestación pactada, dado que la transmisión del otro cincuenta por ciento se corresponde con la entrega de la parte de dicho activo no afecta al referido patrimonio que debe quedar no sujeta al Impuesto de acuerdo con lo dispuesto por el artículo 4.dos.b) de la Ley 37/1992". |

Así:

Así:- Si no se dedujo nada del IVA soportado en la compra por dedicarse a una actividad exenta de IVA sin derecho a deducción, la operación de venta del vehículo también estará sujeta pero exenta, es decir, no se aplica IVA ni ITP.

- Si se dedujo el 100% del IVA soportado, la venta estará sujeta y no exenta, aplicando IVA al total de la contraprestación recibida.

- Si se dedujo parte del IVA soportado, sólo estará sujeta al IVA la parte afecta a la actividad económica y por consiguiente sólo se aplicará IVA a la parte proporcional del precio de venta acordado, tal y como podemos leer en las consultas vinculantes de la Dirección General de Tributos nº V0955-14 y V2017-11.

Por último, en la siguiente tabla se muestra de forma esquemática la sujeción o no al IVA de la venta de un vehículo en función de la condición del vendedor.

Por último, en la siguiente tabla se muestra de forma esquemática la sujeción o no al IVA de la venta de un vehículo en función de la condición del vendedor. | Vehículo | Condición del vendedor | Venta | Tipo aplicable | ||

| Nuevo | No importa | Sujeta al IVA | 21 % | ||

Usado | Particular | No sujeta al IVA, sujeta a ITP | El aprobado por la Comunidad Autónoma (4% en su defecto) | ||

Empresario | Revendedor de vehículos usados | Aplica el Régimen Especial de Bienes Usados | Sujeta al IVA | IVA incluido en el precio de venta | |

| Aplica el régimen general | Sujeta al IVA | 21 % | |||

| No se dedica a la venta de vehículos usados | No se dedujo el IVA en la compra | Sujeta al IVA pero exenta | Ninguno | ||

| Se dedujo todo el IVA en la compra | Sujeta al IVA | 21% sobre el total de la contraprestación | |||

| Se dedujo parte del IVA en la compra | Sujeta al IVA la parte afecta a la actividad | 21% sobre la parte proporcional de la contraprestación | |||

Comentarios

- IVA deducible en los gastos ocasionados por vehículo de empresa.- IVA deducible en la Adquisición de vehículos mediante renting con entrega a trabajadores.- Deducción del IVA de Vehículos en las retribuciones en Especie a trabajadores o Socios.- Medios de Prueba para acreditar un % de deducción de IVA superior al 50% en compra de Vehículos.- Cambio en el porcentaje de deducción de IVA en la Adquisición de Vehículos- Ejemplo práctico: venta de vehículo de uso particular y empresarial (deducido al 50 %)- IVA soportado deducible en la adquisición de vehículos.Asientos Contables

- Asiento de compra de un vehículo.- Asiento de venta de un vehículo con pérdidas.- Asiento de venta de un vehículo con beneficio.Jurisprudencia y Doctrina

Consulta vinculante V0593-23. Cesión de vehículo adquiridos mediante renting a empleados sin efecto en su salario.Consulta Vinculante V2709-19. Base imponible por la que se debe repercutir el IVA por la transmisión de vehículos usados por empresas o profesionales.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.