Recuperación del IVA Repercutido a los Clientes Morosos

Aún cuando el perjuicio que conlleva la morosidad comercial es altamente considerado por las empresas, aquellas que tienen la "fortuna" de poder situarse en la posición acreedora, deben adoptar todas las medidas y recursos a su alcance para garantizar el cobro de sus créditos y, en caso de que ello no sea posible, deben conocer los mecanismos de que disponen para minorar, en la manera de lo posible, los efectos de los impagos. Uno de esos mecanismos es, obviamente, la recuperación del IVA de los clientes morosos, por lo que en este apartado intentaremos aclarar de una forma simple pero clara, los pasos que habremos de ir dando en este tipo de procedimiento para recuperar las cuotas de IVA que han sido adelantadas a la Administración pública en nuestras liquidaciones trimestales y que posteriormente, no hemos podido cobrar a nuestros clientes o deudores. Así, detallamos una GUÍA BÁSICA sobre los requisitos y el "modus operandi" para poder compensar estas cuotas de IVA repercutido, ya ingresadas en la administración tributaria en la mayoría de casos, pero no cobrado al "cliente moroso". Esta posibilidad está prevista en el artículo 80 de la Ley 37/1992 del IVA, para dos casos concretos:- Clientes morosos en situación de concurso de acreedores (suspensión de pagos o quiebra).(artículo 80.3

- Clientes morosos (crédito total o parcialmente incobrable) con deudas reclamadas al deudor judicialmente o por medio de requerimiento notarial (artículo 80.4 LIVA)

1. DEUDOR EN CONCURSO DE ACREEDORES.

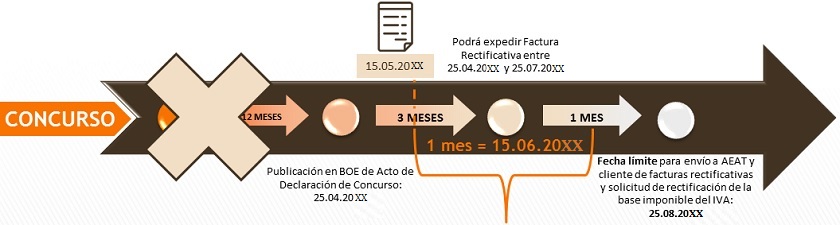

En el caso de que nuestro deudor se encuentre en situación de Concurso de Acreedores, debemos acudir al apartado 3 del artículo 80 de la Ley del IVA, que señala que "La base imponible podrá reducirse cuando el destinatario de las operaciones sujetas al Impuesto no haya hecho efectivo el pago de las cuotas repercutidas y siempre que, con posterioridad al devengo de la operación, se dicte auto de declaración de concurso. La modificación, en su caso, no podrá efectuarse después de transcurrido el plazo de dos meses contados a partir del fin del plazo máximo fijado en el número 5.º del apartado 1 del artículo 21 de la Ley 22/2003, de 9 de julio, Concursal. No obstante, tras la publicación del texto refundido de la Ley Concursal (TRLC), aprobado por el Real Decreto Legislativo 1/2020, de 5 de mayo, tal alusión debe entenderse al artículo 28.1.4º del TRLC. Dicho precepto establece que "El llamamiento a los acreedores para que pongan en conocimiento de la administración concursal la existencia de sus créditos en el plazo de un mes a contar desde el día siguiente a la publicación de la declaración de concurso en el «Boletín Oficial del Estado»". Por tanto, en caso de que el deudor se encuentre en concurso, el plazo para poder realizar la modificación de la base imponible es de 3 meses. Hasta el 1 de enero de 2015 el plazo era de sólo un mes (reforma de la Ley 28/2014, de 27 de noviembre). La rectificación de deducciones como consecuencia de la modificación de la base imponible prevista en el artículo 80.Tres con la declaración de concurso del destinatario de la operación, deberá realizarse en la declaración-liquidación correspondiente al período en que se aplicó la deducción (artículo 114.Dos.2º, párrafo segundo). Con un ejemplo gráfico, tendríamos: Observemos, que aún cuando el espacio temporal máximo de que disponemos desde la publicación en el Boletín Oficial del Estado del acto de declaración del concurso es de 4 meses (3 meses para modificar la base imponible y expedir la factura rectificativa y 1 mes para realizar la solicitud a la AEAT y comunicación al Deudor/Administrador Concursal), hemos de tener mucho cuidado pues "el mes de envío" comienza a computar desde el momento en que se emite la factura rectificativa (en nuestro ejemplo gráfico el 15.05.20XX y consecuentemente finalizaría nuestro plazo de envío el 15.06.20XX) Además, una vez practicada la reducción de la base imponible, no volverá a modificarse al alza aunque se obtenga el cobro total o parcial, excepto si se acuerda la conclusión del concurso por las casusas expresadas en el artículo 465.1, apartados 1º (alcance firmeza el auto de la Audiencia Provincial que, estimando la apelación, revoque el auto de declaración de concurso), 3º (terminada la fase común del concurso, alcance firmeza la resolución que acepte el desistimiento o la renuncia de los acreedores reconocidos) y 5º (en cualquier estado del procedimiento se compruebe el pago o la consignación de la totalidad de los créditos reconocidos o la íntegra satisfacción de los acreedores por cualquier otro medio) del TRLC. Sólo en estos casos el acreedor que hubiese modificado la base imponible deberá modificarla nuevamente al alza mediante la emisión de una factura rectificativa en la que se repercuta la cuota procedente.

Observemos, que aún cuando el espacio temporal máximo de que disponemos desde la publicación en el Boletín Oficial del Estado del acto de declaración del concurso es de 4 meses (3 meses para modificar la base imponible y expedir la factura rectificativa y 1 mes para realizar la solicitud a la AEAT y comunicación al Deudor/Administrador Concursal), hemos de tener mucho cuidado pues "el mes de envío" comienza a computar desde el momento en que se emite la factura rectificativa (en nuestro ejemplo gráfico el 15.05.20XX y consecuentemente finalizaría nuestro plazo de envío el 15.06.20XX) Además, una vez practicada la reducción de la base imponible, no volverá a modificarse al alza aunque se obtenga el cobro total o parcial, excepto si se acuerda la conclusión del concurso por las casusas expresadas en el artículo 465.1, apartados 1º (alcance firmeza el auto de la Audiencia Provincial que, estimando la apelación, revoque el auto de declaración de concurso), 3º (terminada la fase común del concurso, alcance firmeza la resolución que acepte el desistimiento o la renuncia de los acreedores reconocidos) y 5º (en cualquier estado del procedimiento se compruebe el pago o la consignación de la totalidad de los créditos reconocidos o la íntegra satisfacción de los acreedores por cualquier otro medio) del TRLC. Sólo en estos casos el acreedor que hubiese modificado la base imponible deberá modificarla nuevamente al alza mediante la emisión de una factura rectificativa en la que se repercuta la cuota procedente.2. CRÉDITO TOTAL O PARCIALMENTE INCOBRABLE. DEUDOR NO ESTÁ EN CONCURSO DE ACREEDORES.

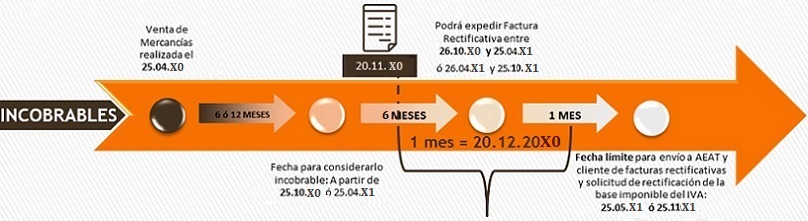

Y en el caso de clientes morosos que no se encuentren en situación de Concurso de Acreedores, el requisito para poder modificar la base imponible, conforme al artículo 80, apartado 4º, de la Ley del IVA es que el crédito resulte total o parcialmente incobrable. Esto ocurrirá cuando se den las siguientes condiciones:- Que haya transcurrido un año desde el devengo del impuesto repercutido sin que se haya obtenido el cobro de todo o parte del crédito derivado del mismo.No obstante, y cuándo el titular del derecho de crédito sea un empresario o profesional cuyo volumen de operaciones no hubiera excedido durante el año natural inmediatamente anterior de 6.010.121,04 euros, el plazo mencionado en el párrafo anterior podrá ser de seis meses o un año, a su elección.Es decir, en el caso de créditos incobrables, los empresarios que sean considerados PYME podrán modificar la base imponible transcurrido el plazo de 6 meses o podrán esperar al plazo general de 1 año que se exige para el resto de empresarios. Gráficamente, en este caso, podría mostrarse en los términos:

Tal y como hemos advertido en el esquema-ejemplo del deudor concursado, hemos de tener la cautela de no confundir que aún cuando el espacio temporal máximo de que disponemos desde el transcurso de los 12 meses (ó 6 meses) sin haber cobrado nuestra factura, es de 7 meses (6 meses para modificar la base imponible y expedir la factura rectificativa y 1 mes para realizar la solicitud a la AEAT y comunicación al Deudor/Administrador Concursal), hemos de tener mucho cuidado pues "el mes de envío" comienza a computar desde el momento en que se emite la factura rectificativa (en nuestro ejemplo gráfico el 20.11.20X0 y consecuentemente finalizaría nuestro plazo de envío el 20.12.20X0, de haber elegido comenzar el proceso a partir de los 6 meses del impago).Hasta el 1 de enero de 2023 el plazo para realizar la factura rectificativa era sólo de 3 meses (modificado por la Ley 31/2022, de 23 de diciembre). Ahora el plazo es de 6 meses.Cuando se trate de operaciones a plazos o con precio aplazado, deberá haber transcurrido el plazo de seis meses o un año desde el vencimiento del plazo o plazos impagados a fin de proceder a la reducción proporcional de la base imponible. A estos efectos, se considerarán operaciones a plazos o con precio aplazado aquéllas en las que se haya pactado que su contraprestación deba hacerse efectiva en pagos sucesivos o en uno sólo, respectivamente, siempre que el período transcurrido entre el devengo del Impuesto repercutido y el vencimiento del último o único pago sea superior a un año. Asimismo, en el caso de operaciones a las que sea de aplicación el régimen especial del criterio de caja esta condición se entenderá cumplida en la fecha de devengo del impuesto que se produzca por aplicación de la fecha límite del 31 de diciembre a que se refiere el artículo 163 terdecies de la Ley del IVA. No obstante, cuando se trate de operaciones a plazos o con precio aplazado será necesario que haya transcurrido el plazo de seis meses o un año a que se refiere esta regla, desde el vencimiento del plazo o plazos correspondientes hasta la fecha de devengo de la operación. Es decir, respecto a las operaciones en régimen especial del criterio de caja, se permite la modificación de la base imponible cuando se produzca el devengo de dicho régimen especial por aplicación de la fecha límite del 31 de diciembre del año inmediato posterior a la fecha de realización de la operación, sin tener que esperar a un nuevo transcurso del plazo de 6 meses o 1 año que marca la normativa a computar desde el devengo del impuesto.

Tal y como hemos advertido en el esquema-ejemplo del deudor concursado, hemos de tener la cautela de no confundir que aún cuando el espacio temporal máximo de que disponemos desde el transcurso de los 12 meses (ó 6 meses) sin haber cobrado nuestra factura, es de 7 meses (6 meses para modificar la base imponible y expedir la factura rectificativa y 1 mes para realizar la solicitud a la AEAT y comunicación al Deudor/Administrador Concursal), hemos de tener mucho cuidado pues "el mes de envío" comienza a computar desde el momento en que se emite la factura rectificativa (en nuestro ejemplo gráfico el 20.11.20X0 y consecuentemente finalizaría nuestro plazo de envío el 20.12.20X0, de haber elegido comenzar el proceso a partir de los 6 meses del impago).Hasta el 1 de enero de 2023 el plazo para realizar la factura rectificativa era sólo de 3 meses (modificado por la Ley 31/2022, de 23 de diciembre). Ahora el plazo es de 6 meses.Cuando se trate de operaciones a plazos o con precio aplazado, deberá haber transcurrido el plazo de seis meses o un año desde el vencimiento del plazo o plazos impagados a fin de proceder a la reducción proporcional de la base imponible. A estos efectos, se considerarán operaciones a plazos o con precio aplazado aquéllas en las que se haya pactado que su contraprestación deba hacerse efectiva en pagos sucesivos o en uno sólo, respectivamente, siempre que el período transcurrido entre el devengo del Impuesto repercutido y el vencimiento del último o único pago sea superior a un año. Asimismo, en el caso de operaciones a las que sea de aplicación el régimen especial del criterio de caja esta condición se entenderá cumplida en la fecha de devengo del impuesto que se produzca por aplicación de la fecha límite del 31 de diciembre a que se refiere el artículo 163 terdecies de la Ley del IVA. No obstante, cuando se trate de operaciones a plazos o con precio aplazado será necesario que haya transcurrido el plazo de seis meses o un año a que se refiere esta regla, desde el vencimiento del plazo o plazos correspondientes hasta la fecha de devengo de la operación. Es decir, respecto a las operaciones en régimen especial del criterio de caja, se permite la modificación de la base imponible cuando se produzca el devengo de dicho régimen especial por aplicación de la fecha límite del 31 de diciembre del año inmediato posterior a la fecha de realización de la operación, sin tener que esperar a un nuevo transcurso del plazo de 6 meses o 1 año que marca la normativa a computar desde el devengo del impuesto. - Que la factura, o documento sustitutivo, impagada esté registrada en los libros fiscales y contables legalmente exigibles para este Impuesto.

- Que el destinatario de la operación actúe en la condición de empresario o profesional, o, en otro caso, que la base imponible de aquella, Impuesto sobre el Valor Añadido excluido, sea superior a 50 euros (hasta el 1 de enero de 2023 el importe debía ser superior a 300 euros).

- Que el sujeto pasivo haya instado su cobro al deudor mediante reclamación judicial, requerimiento notarial o por cualquier otro medio que acredite fehacientemente la reclamación del cobro, incluso aunque se trate de créditos afianzados por Entes públicos (hasta el 1 de enero de 2023 sólo era válida la reclamación judicial o el requerimiento notarial pero ahora también sería válido enviar un burofax o acudir a la mediación, por ejemplo). Cuando se trate de créditos adeudados por Entes públicos, la reclamación judicial o el requerimiento notarial a que se refiere la condición anterior, se sustituirá por una certificación expedida por el órgano competente del Ente público deudor de acuerdo con el informe del Interventor o Tesorero de aquél en el que conste el reconocimiento de la obligación a cargo del mismo y su cuantía.

- Créditos garantizados o afianzados.

- Créditos entre entidades o personas vinculadas.

- Cuando el destinatario de la operación esté establecido fuera del territorio de aplicación del impuesto, Ceuta, Melilla o Canarias.

- Créditos que disfruten de garantía real, en la parte garantizada.

- Créditos afianzados por entidades de crédito o sociedades de garantía recíproca o cubiertos por un contrato de seguro de crédito o de caución, en la parte afianzada o asegurada.

PROCEDIMIENTO PARA RECUPERAR EL IVA DE DEUDAS IMPAGADAS.

Los pasos que habrían de darse para recuperar las cuotas de IVA repercutido de las facturas emitidas y no cobradas serían:PASO 1º.- Que se dé la situación de crédito incobrable.

El crédito será considerado incobrable cuando:- En caso de que el moroso se encuentre en situación de Concurso; es decir, que se haya dictado auto judicial de declaración de concurso del destinatario de las operaciones sujetas al Impuesto.

- En caso de que los créditos correspondientes a las cuotas repercutidas sean total o parcialmente incobrables pero la empresa no éste declarada en Concurso; en estos casos habrá de efectuarse la reclamación judicial o por medio de requerimiento notarial o cualquier otro medio que acredite fehacientemente la reclamación del cobro (certificación en el caso de que el deudor sea una Administración Pública).

| RECUERDE QUE: |

| Aún cuando la consulta vinculante V1214-13 de la DGT habla de que la reclamación judicial deberá ser admitida a trámite, la fecha a efectos del cómputo de los plazos será la de su interposición. |

PASO 2º.- Emisión de la factura rectificativa.

En ambos casos, es decir, haya concurso o no lo haya, la modificación de la base imponible debe realizarse en plazo. Así:- Si el deudor no está en Concurso, una vez ha pasado un año desde la fecha de la factura, el sujeto pasivo debe emitir la nueva factura que rectifique la impagada en el plazo de 6 meses.Hay que tener en cuenta que cuando el titular del derecho de crédito impagado sea un empresario o profesional cuyo volumen de operaciones no hubiese excedido durante el año natural inmediato anterior de 6.010.121,04 euros, el plazo de 6 meses empezará a contar después de pasados seis meses o un año desde el devengo o vencimiento de la operación.

- En el caso de que el deudor sí este en Concurso, como ya hemos adelantado, la modificación, en su caso, no podrá efectuarse después de transcurrido el plazo de dos meses contados a partir del fin del plazo de un mes a contar desde el día siguiente a la publicación en el "Boletín Oficial del Estado" del auto de declaración de concurso.

- Tendrá un número de serie especial, habilitado para facturas rectificativas.

- Se hará constar su condición de documento rectificativo y "el por qué" de la rectificación realizada.

- Deberá contener los datos identificativos de la factura o documento sustituido, así como la rectificación efectuada.

FACTURA RECTIFICATIVA | |||||||||||||||||||||||

Emisor Super Contable S.A. C/ Debe Haber s/n 00000 Limbo (Cielo Contable) CIF - A28000000 | Cliente EMPRESA EJEMPLO S.A. Nº Cliente: 69 C/ Dirección S/N 00000 MADRID CIF - A00000000 | ||||||||||||||||||||||

Nº Factura | Fecha expedición | Fecha de operación | Ref. Albarán | ||||||||||||||||||||

REC 15/2023 | 20/07/2023 |

|

| ||||||||||||||||||||

Observaciones | |||||||||||||||||||||||

| |||||||||||||||||||||||

| |||||||||||||||||||||||

| |||||||||||||||||||||||

TOTAL FACTURA | - 1.701,00 Eur. | ||||||||||||||||||||||

FACTURA RECTIFICATIVA | |||||||||||||||||||||||

Emisor Super Contable S.A. C/ Debe Haber s/n 00000 Limbo (Cielo Contable) CIF - A28000000 | Cliente EMPRESA EJEMPLO S.A. Nº Cliente: 69 C/ Dirección S/N 00000 MADRID CIF - A00000000 | ||||||||||||||||||||||

Nº Factura | Fecha expedición | Fecha de operación | Ref. Albarán | ||||||||||||||||||||

REC 15/2023 | 20/07/2023 |

|

| ||||||||||||||||||||

Observaciones | |||||||||||||||||||||||

Cuota de IVA = 0,00 Euros consecuencia del impago total de la factura 2/2023 de 06.01.2023 y la modificación de la BI efectuada. | |||||||||||||||||||||||

| |||||||||||||||||||||||

| |||||||||||||||||||||||

TOTAL FACTURA | 8.100,00 Eur. | ||||||||||||||||||||||

PASO 3º.- Comunicación al Deudor y a la Administración Tributaria (modelo 952).

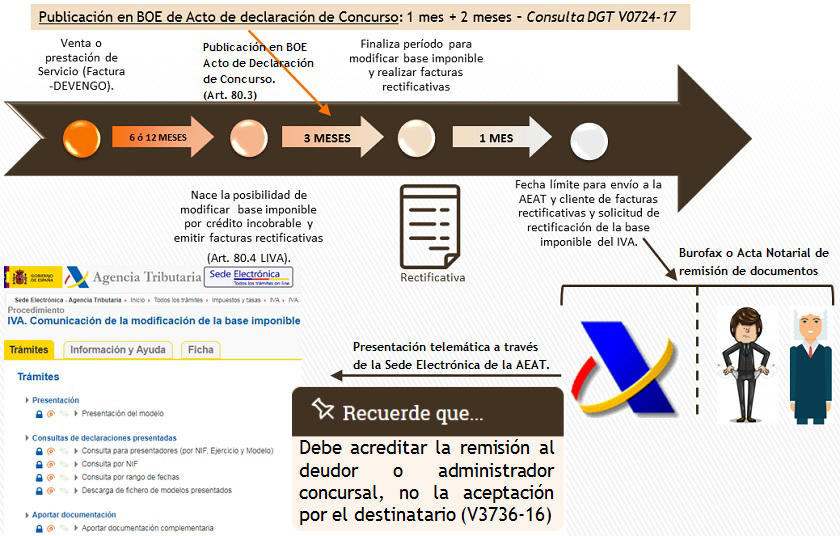

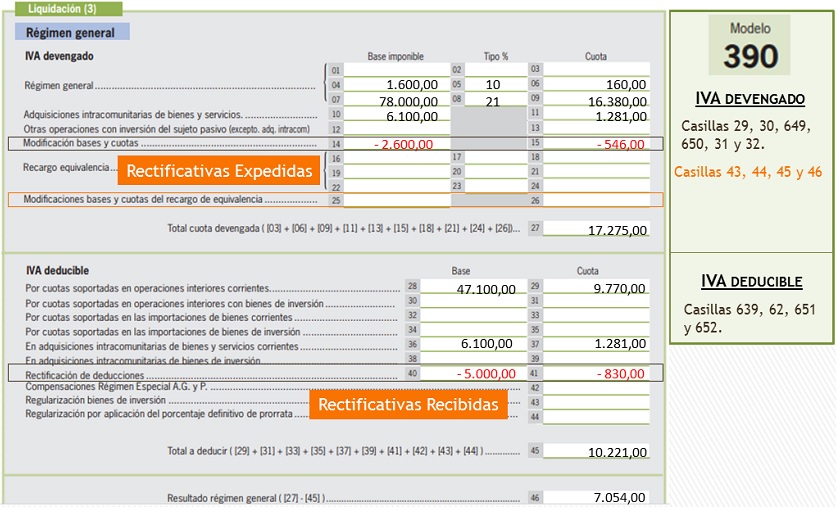

La emisión de la nueva factura deberá remitirse al deudor y comunicarse a la Administración Tributaria en el plazo de un mes a contar desde la fecha de expedición de la factura rectificativa. Esta comunicación debe realizarse a través de un formulario específico disponible en la Sede Electrónica de la Agencia Tributaria: Presentado el escrito, si la Administración lo considera correcto no contestará. En caso contrario, efectuará un requerimiento solicitando que se aporte la documentación que falta o que se rectifique la minoración de la base imponible, según sea el caso. Hay que señalar que en los escritos fuera de plazo, las modificaciones practicadas serán consideradas improcedentes y deberán ser rectificadas en la siguiente declaración periódica que se presente. La reducción de la base imponible del impuesto obligará al destinatario de la operación a practicar la minoración oportuna del IVA soportado en la declaración-liquidación correspondiente al período impositivo en que la reciba; de esta forma, el cliente moroso será deudor por la cuota del IVA directamente ante la Administración. Finalmente, hay que tener en cuenta que una vez practicada la reducción de la base imponible, ésta no se volverá a modificar al alza aunque el sujeto pasivo obtuviese el cobro total o parcial de la contraprestación, salvo cuando el destinatario no actúe en la condición de empresario o profesional. En este caso, se entenderá que el Impuesto sobre el Valor Añadido está incluido en las cantidades percibidas y en la misma proporción que la parte de contraprestación percibida. No obstante lo dispuesto en el párrafo anterior, cuando el sujeto pasivo desista de la reclamación judicial al deudor o llegue a un acuerdo de cobro con el mismo con posterioridad al requerimiento efectuado, como consecuencia de éste o por cualquier otra causa, deberá modificar nuevamente la base imponible al alza mediante la expedición, en el plazo de un mes a contar desde el desistimiento o desde el acuerdo de cobro, respectivamente, de una factura rectificativa en la que se repercuta la cuota procedente. Como podemos ver, en cualquiera de los dos casos presentados (concurso e insolvencia total o parcial), y de acuerdo al artículo 24.2.a.2º del Reglamento del Impuesto (RD 1624/1992, de 29 de diciembre) la modificación de la base imponible deberá ser formalizada en una factura rectificativa que habrá de ser enviada, en el plazo de un mes desde la emisión de la misma, a la Administración Tributaria por vía electrónica, aportando copia de la factura rectificativa y de la reclamación judicial o requerimiento notarial realizado, además de cumplir los requisitos exigidos a tal efecto. Este proceso constará de dos fases: 1ª.- Se creará un fichero con la documentación que se debe entregar a la AEAT (facturas rectificativas, documentos que acrediten la remisión de las facturas rectificativas al destinatario, documento que justifique la reclamación judicial o requerimiento notarial, etc.) y se aporta a través de la opción "Aportar documentación complementaria" (que vimos en la representación gráfica anterior). 2ª.- Se cumplimenta el modelo 952 de solicitud de modificación de la base imponible.

Presentado el escrito, si la Administración lo considera correcto no contestará. En caso contrario, efectuará un requerimiento solicitando que se aporte la documentación que falta o que se rectifique la minoración de la base imponible, según sea el caso. Hay que señalar que en los escritos fuera de plazo, las modificaciones practicadas serán consideradas improcedentes y deberán ser rectificadas en la siguiente declaración periódica que se presente. La reducción de la base imponible del impuesto obligará al destinatario de la operación a practicar la minoración oportuna del IVA soportado en la declaración-liquidación correspondiente al período impositivo en que la reciba; de esta forma, el cliente moroso será deudor por la cuota del IVA directamente ante la Administración. Finalmente, hay que tener en cuenta que una vez practicada la reducción de la base imponible, ésta no se volverá a modificar al alza aunque el sujeto pasivo obtuviese el cobro total o parcial de la contraprestación, salvo cuando el destinatario no actúe en la condición de empresario o profesional. En este caso, se entenderá que el Impuesto sobre el Valor Añadido está incluido en las cantidades percibidas y en la misma proporción que la parte de contraprestación percibida. No obstante lo dispuesto en el párrafo anterior, cuando el sujeto pasivo desista de la reclamación judicial al deudor o llegue a un acuerdo de cobro con el mismo con posterioridad al requerimiento efectuado, como consecuencia de éste o por cualquier otra causa, deberá modificar nuevamente la base imponible al alza mediante la expedición, en el plazo de un mes a contar desde el desistimiento o desde el acuerdo de cobro, respectivamente, de una factura rectificativa en la que se repercuta la cuota procedente. Como podemos ver, en cualquiera de los dos casos presentados (concurso e insolvencia total o parcial), y de acuerdo al artículo 24.2.a.2º del Reglamento del Impuesto (RD 1624/1992, de 29 de diciembre) la modificación de la base imponible deberá ser formalizada en una factura rectificativa que habrá de ser enviada, en el plazo de un mes desde la emisión de la misma, a la Administración Tributaria por vía electrónica, aportando copia de la factura rectificativa y de la reclamación judicial o requerimiento notarial realizado, además de cumplir los requisitos exigidos a tal efecto. Este proceso constará de dos fases: 1ª.- Se creará un fichero con la documentación que se debe entregar a la AEAT (facturas rectificativas, documentos que acrediten la remisión de las facturas rectificativas al destinatario, documento que justifique la reclamación judicial o requerimiento notarial, etc.) y se aporta a través de la opción "Aportar documentación complementaria" (que vimos en la representación gráfica anterior). 2ª.- Se cumplimenta el modelo 952 de solicitud de modificación de la base imponible. Este requisito que es de obligado cumplimiento, ha traído normalmente como infracción del mismo que la Administración Tributaria entienda improcedente la modificación de la base imponible, y consecuentemente la recuperación de "nuestro IVA". Ahora bien, el Tribunal Económico-Administrativo Central, en su Resolución de 24 de noviembre de 2016, R.G. 6771/2013/00/00, establece criterio respecto de la rectificación de bases imponibles por créditos incobrables y el plazo de caducidad del ejercicio del derecho y plazo de comunicación a la Administración. En el caso estudiado en esta Resolución, la entidad en cuestión comunica a la Administración Tributaria la información necesaria para un adecuado control de las rectificaciones efectuadas, pero lo hace fuera de plazo, concretamente con un retraso de 18 días respecto de la finalización del mes al que hemos hecho referencia en párrafos anteriores. El TEAC se posiciona diciendo que la finalidad de este plazo (un mes para notificar a la AEAT) es precisamente la obtención de información que permita a la Administración un adecuado control de las rectificaciones efectuadas y su correspondiente reflejo en las autoliquidaciones del sujeto pasivo y del destinatario de dichas operaciones. En el caso dirimido, según el TEAC ha existido comunicación a la Administración Tributaria de la información necesaria para un adecuado control de las rectificaciones efectuadas y su correspondiente reflejo en las autoliquidaciones del sujeto pasivo de las operaciones objeto de rectificación y del destinatario de dichas operaciones. El retraso (18 días) en dicha comunicación, no es justificado en el expediente en qué medida ha incidido en la adecuada gestión y control del Impuesto que incumbe a la Administración; si el incumplimiento impidiese el ejercicio de un adecuado control administrativo, necesario para asegurar la correcta recaudación del Impuesto, entonces tendría una incidencia directa en el derecho de rectificación del sujeto pasivo, pudiendo constituir causa de denegación del ejercicio de dicho derecho; en este caso no está justificado.

Este requisito que es de obligado cumplimiento, ha traído normalmente como infracción del mismo que la Administración Tributaria entienda improcedente la modificación de la base imponible, y consecuentemente la recuperación de "nuestro IVA". Ahora bien, el Tribunal Económico-Administrativo Central, en su Resolución de 24 de noviembre de 2016, R.G. 6771/2013/00/00, establece criterio respecto de la rectificación de bases imponibles por créditos incobrables y el plazo de caducidad del ejercicio del derecho y plazo de comunicación a la Administración. En el caso estudiado en esta Resolución, la entidad en cuestión comunica a la Administración Tributaria la información necesaria para un adecuado control de las rectificaciones efectuadas, pero lo hace fuera de plazo, concretamente con un retraso de 18 días respecto de la finalización del mes al que hemos hecho referencia en párrafos anteriores. El TEAC se posiciona diciendo que la finalidad de este plazo (un mes para notificar a la AEAT) es precisamente la obtención de información que permita a la Administración un adecuado control de las rectificaciones efectuadas y su correspondiente reflejo en las autoliquidaciones del sujeto pasivo y del destinatario de dichas operaciones. En el caso dirimido, según el TEAC ha existido comunicación a la Administración Tributaria de la información necesaria para un adecuado control de las rectificaciones efectuadas y su correspondiente reflejo en las autoliquidaciones del sujeto pasivo de las operaciones objeto de rectificación y del destinatario de dichas operaciones. El retraso (18 días) en dicha comunicación, no es justificado en el expediente en qué medida ha incidido en la adecuada gestión y control del Impuesto que incumbe a la Administración; si el incumplimiento impidiese el ejercicio de un adecuado control administrativo, necesario para asegurar la correcta recaudación del Impuesto, entonces tendría una incidencia directa en el derecho de rectificación del sujeto pasivo, pudiendo constituir causa de denegación del ejercicio de dicho derecho; en este caso no está justificado. En los supuestos en que la operación gravada quede sin efecto como consecuencia del ejercicio de una acción de reintegración concursal u otras acciones de impugnación ejercitadas en el seno del concurso: El sujeto pasivo deberá proceder a la rectificación de cuotas repercutidas en la declaración-liquidación correspondiente al periodo en que se declaró la operación (artículo 89.Cinco) La minoración de deducciones por parte del adquirente, si estuviese también en situación de concurso, se realizará en la declaración-liquidación correspondiente al periodo en que se ejerció la deducción. (artículo 114.Dos.2º, párrafo tercero) Y cuando se acuerde la conclusión del concurso por las causas expresadas en el artículo 176.1, apartados 1.º, 4.º y 5.º de la Ley Concursal, el acreedor que hubiese modificado la base imponible deberá modificarla nuevamente al alza mediante la emisión, en el plazo que se fije reglamentariamente, de una factura rectificativa en la que se repercuta la cuota procedente. En este sentido, la Ley 7/2012 modificó el artículo 114.Uno.2º LIVA, con la doble finalidad de que el destinatario de las operaciones declarara el ajuste positivo que provoca la factura rectificativa en un periodo anterior a la fecha de la declaración del concurso, de manera que la deuda tributaria derivada del citado ajuste tuviera la calificación a efectos del concurso de "crédito concursal" y de llevar la rectificación al mismo periodo en que el destinatario-concursado se había practicado la deducción.

En los supuestos en que la operación gravada quede sin efecto como consecuencia del ejercicio de una acción de reintegración concursal u otras acciones de impugnación ejercitadas en el seno del concurso: El sujeto pasivo deberá proceder a la rectificación de cuotas repercutidas en la declaración-liquidación correspondiente al periodo en que se declaró la operación (artículo 89.Cinco) La minoración de deducciones por parte del adquirente, si estuviese también en situación de concurso, se realizará en la declaración-liquidación correspondiente al periodo en que se ejerció la deducción. (artículo 114.Dos.2º, párrafo tercero) Y cuando se acuerde la conclusión del concurso por las causas expresadas en el artículo 176.1, apartados 1.º, 4.º y 5.º de la Ley Concursal, el acreedor que hubiese modificado la base imponible deberá modificarla nuevamente al alza mediante la emisión, en el plazo que se fije reglamentariamente, de una factura rectificativa en la que se repercuta la cuota procedente. En este sentido, la Ley 7/2012 modificó el artículo 114.Uno.2º LIVA, con la doble finalidad de que el destinatario de las operaciones declarara el ajuste positivo que provoca la factura rectificativa en un periodo anterior a la fecha de la declaración del concurso, de manera que la deuda tributaria derivada del citado ajuste tuviera la calificación a efectos del concurso de "crédito concursal" y de llevar la rectificación al mismo periodo en que el destinatario-concursado se había practicado la deducción.Comentarios

Cambios desde 01/01/2023 en el procedimiento para recuperar el IVA de créditos incobrables.El procedimiento de mediación para instar el cobro de un crédito impagado permite recuperar el IVA.Formularios

Modelo de Factura Rectificativa Comunicación del Acreedor a AEAT. Solicitud de modificación de base imponible. Modelo 952.Comunicación del Deudor a AEAT. Recepción de Facturas Rectificativas. Modelo 952.Solicitud de devolución del IVA de los clientes morosos fuera de los plazos de la Ley del IVA.Legislación

Art. 80 Ley 37/1992 LIVA. Modificación de la base imponible.Art. 89 Ley 37/1992 LIVA. Rectificación de las cuotas impositivas repercutidas.Art. 24 RD 1624/1992 RIVA. Modificación de la base imponible.Jurisprudencia y Doctrina

Consulta vinculante V0080-25. Modificación base imponible de factura impagada. Procedimiento del art. 80.TresConsulta vinculante V0691-23. Recuperación IVA en concurso de acreedores al desaparecer las garantías del crédito.Consulta vinculante V0206-23. Un proceso de mediación sirve para la AEAT para instar el cobro de crédito impagado.Resolución 6771/2013 TEAC. Rectificación base imponible créditos incobrables. Caducidad y comunicación.Consulta Vinculante V3736-16 DGT. Plazo para emitir la factura rectificativa. Validez carta certificadaConsulta Vinculante V0338-14 DGT. Forma de expedir facturas rectificativas.Consulta Vinculante V1214-13 DGT. Trámites para la recuperación del IVA de créditos impagados.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Artículo 1 Real Decreto 1619/2012, de 30 de noviembre, reglamento de Obligaciones de Facturación.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.