CONTENIDO DE LAS FACTURAS COMPLETAS.

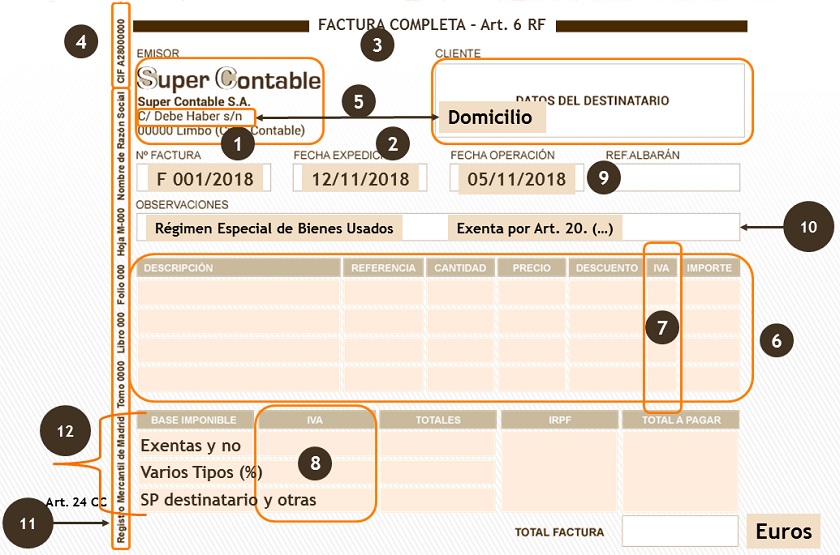

Las facturas completas deben de contener una serie de datos identificativos obligatorios, no obstante, podrán contener otros datos que el emisor considere convenientes en dicha operación. Así, las facturas no están sujetas a ningún modelo predeterminado; si se cumplen los requisitos establecidos en el artículo 6 del Reglamento de facturación, los documentos así expedidos tendrán la consideración de facturas. El contenido mínimo de la factura habrá de ser: (desarrollado en el artículo 6 referido) 1.- Número y, en su caso, serie. La numeración de las facturas dentro de cada serieserá correlativa. Existe la posibilidad de utilizar distintas series de numeración cuando existan razones que lo justifique, entre otros supuestos, cuando el obligado a su expedición cuente con varios establecimientos desde los que efectúe sus operaciones o realice operaciones de distinta naturaleza.

- Las facturas que emitan los destinatarios o terceros.

- Las facturas rectificativas.

- Las facturas emitidas por los adjudicatarios de bienes o derechos en los procedimientos administrativos y judiciales de ejecución forzosa.

- Las facturas que se expidan por el supuesto de inversión del sujeto pasivo en relación con la entrega de plata, platino, paladio, teléfonos móviles, consolas de videojuegos, ordenadores portátiles y tabletas digitales (art. 84.1.2º.g LIVA).

- Las que se expidan conforme al régimen especial del grupo de entidades, por las operaciones intragrupo (art. 61 quinquies RIVA).

- Facturas expedidas por agencias de viaje cuando actúen como mediadoras en nombre y por cuenta ajena en determinadas operaciones (DA 4ª Reglamento de facturación).

- Las facturas que documenten operaciones efectuadas en un mismo año natural, tanto si son facturas completas como facturas simplificadas (Consulta Vinculante DGT V3167-15)

- Siempre que existan razones que lo justifiquen.

3.- Nombre y apellidos, razón o denominación social completa, tanto del obligado a expedir factura como del destinatario de las operaciones. 4.- Número de Identificación Fiscal atribuido por la Administración tributaria española o, en su caso, por la de otro Estado miembro de la Unión Europea, con el que ha realizado la operación el obligado a expedir la factura. 5.- Domicilio, tanto del obligado a expedir factura como del destinatario de las operaciones 6.- Descripción de las operaciones. Resulta muy importante consignar todos los datos necesarios para la determinación de la base imponible del Impuesto, tal y como ésta se define por los artículos 78 y 79 de la LIVA, correspondiente a aquéllas y su importe, incluyendo el precio unitario sin Impuesto de dichas operaciones, así como cualquier descuento o rebaja que no esté incluido en dicho precio unitario. No resultará admitido por los órganos de la Administración tributaria, descripciones tales como: prestación de servicios, trabajos de pintura, etc.; en estos casos, la Administración no suele permitir la deducción del impuesto a los receptores de facturas con esta descripción. 7.- Tipo de IVA.- Se mantiene la obligación de mencionar el tipo o, en su caso los tipos impositivos aplicados. 8.- Cuota tributaria.- Que hubiese sido repercutida, debiendo ser consignada por separado. 9.- Fecha de realización de las operaciones. Se establece la obligación de consignar la fecha de realización de las operaciones pero hay que tener en cuenta que si dicha fecha coincide con la de expedición de la correspondiente factura no es necesario consignar ambas, bastando sólo con reflejar aquélla (fecha de expedición). 10.- Menciones expresas.- Si bien en el ejemplo gráfico de factura que hemos presentado, hemos incluido este tipo de menciones en el apartado de observaciones, estas menciones específicas podrán incluirse en cualquier otro apartado habilitado a tal fin dentro de la factura. Así, en el supuesto de que la operación que se documenta en una factura esté exenta del Impuesto, una referencia a las disposiciones correspondientes de la Directiva 2006/112/CE o a los preceptos correspondientes de la Ley del IVA o una simple indicación de que la operación está exenta.

3.- Nombre y apellidos, razón o denominación social completa, tanto del obligado a expedir factura como del destinatario de las operaciones. 4.- Número de Identificación Fiscal atribuido por la Administración tributaria española o, en su caso, por la de otro Estado miembro de la Unión Europea, con el que ha realizado la operación el obligado a expedir la factura. 5.- Domicilio, tanto del obligado a expedir factura como del destinatario de las operaciones 6.- Descripción de las operaciones. Resulta muy importante consignar todos los datos necesarios para la determinación de la base imponible del Impuesto, tal y como ésta se define por los artículos 78 y 79 de la LIVA, correspondiente a aquéllas y su importe, incluyendo el precio unitario sin Impuesto de dichas operaciones, así como cualquier descuento o rebaja que no esté incluido en dicho precio unitario. No resultará admitido por los órganos de la Administración tributaria, descripciones tales como: prestación de servicios, trabajos de pintura, etc.; en estos casos, la Administración no suele permitir la deducción del impuesto a los receptores de facturas con esta descripción. 7.- Tipo de IVA.- Se mantiene la obligación de mencionar el tipo o, en su caso los tipos impositivos aplicados. 8.- Cuota tributaria.- Que hubiese sido repercutida, debiendo ser consignada por separado. 9.- Fecha de realización de las operaciones. Se establece la obligación de consignar la fecha de realización de las operaciones pero hay que tener en cuenta que si dicha fecha coincide con la de expedición de la correspondiente factura no es necesario consignar ambas, bastando sólo con reflejar aquélla (fecha de expedición). 10.- Menciones expresas.- Si bien en el ejemplo gráfico de factura que hemos presentado, hemos incluido este tipo de menciones en el apartado de observaciones, estas menciones específicas podrán incluirse en cualquier otro apartado habilitado a tal fin dentro de la factura. Así, en el supuesto de que la operación que se documenta en una factura esté exenta del Impuesto, una referencia a las disposiciones correspondientes de la Directiva 2006/112/CE o a los preceptos correspondientes de la Ley del IVA o una simple indicación de que la operación está exenta.

- Que el sujeto pasivo del Impuesto sea el adquirente o el destinatario de la operación, la mención «inversión del sujeto pasivo».

- Aplicación del régimen especial de las agencias de viajes, la mención «régimen especial de las agencias de viajes».

- Aplicación del régimen especial de los bienes usados, objetos de arte, antigüedades y objetos de colección, la mención «régimen especial de los bienes usados», «régimen especial de los objetos de arte» o «régimen especial de las antigüedades y objetos de colección».

- Aplicación del régimen especial del criterio de caja la mención «régimen especial del criterio de caja.

- Que sea el adquirente o destinatario de la entrega o prestación quien expida la factura en lugar del proveedor o prestador, de conformidad con lo establecido en el artículo 5 de este Reglamento, será necesaria la mención «facturación por el destinatario».

El código «QR» deberá tener un tamaño entre 30x30 y 40x40 milímetros y seguir las especificaciones de la norma ISO/IEC 18004. Para la generación del código «QR» se empleará el nivel M (medio) de corrección de errores. El contenido del código «QR» será el siguiente:

El código «QR» deberá tener un tamaño entre 30x30 y 40x40 milímetros y seguir las especificaciones de la norma ISO/IEC 18004. Para la generación del código «QR» se empleará el nivel M (medio) de corrección de errores. El contenido del código «QR» será el siguiente:- «URL» del servicio de cotejo o remisión de información por parte del receptor de la factura (https://prewww2.aeat.es/wlpl/TIKE-CONT/ValidarQR?).

- Información de la factura que formará parte de la «URL»:

- NIF del obligado a expedir la factura.

- Número de serie y número de la factura expedida.

- Fecha de expedición de la factura.

- Importe total de la factura.

- La supresión de la mención obligatoria que debía realizarse cuando se emitía una copia de la factura. En este sentido, no hay que diferenciar si estamos ante la factura original emitida o una copia de la misma.

- Eliminó la obligatoriedad de las menciones específicas que debían consignarse en la factura cuando el empresario o profesional realiza una entrega subsiguiente a una adquisición comunitaria (operaciones triangulares).

- Suprimió la dispensa en la consignación de los datos de identificación del destinatario que no tuviera la condición de empresario o profesional respecto de operaciones cuya contraprestación fuera inferior a 100 euros; no obstante para estos casos aparace la denominada "factura simplificada" en el nuevo Reglamento.

- Se estableció la posibilidad de omitir la base imponible, tipo y cuota, consignando en sulugar la cantidad o alcance de los bienes o servicios y naturaleza, y el importe sujeto de dichos bienes y servicios, en aquellos supuestos en los que la operación esté sujeta en otro Estado miembro por lo que el sujeto pasivo del Impuesto sea el destinatario para quien se realice la operación y la factura no sea materialmente expedida por este último en nombre y por cuenta del proveedor del bien o prestador del servicio (apartado 3º del artículo 6 del Reglamento).

Comentarios

- Aplicación del Reglamento Verifactu sobre programas de facturación.- Infracciones y sanciones por incumplir obligaciones de facturación o documentación.Legislación

- Art. 6 RD 1619/2012. Contenido de la factura.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Contenido de las Facturas Simplificadas

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.