¿Cuándo deben registrarse y declararse las facturas?

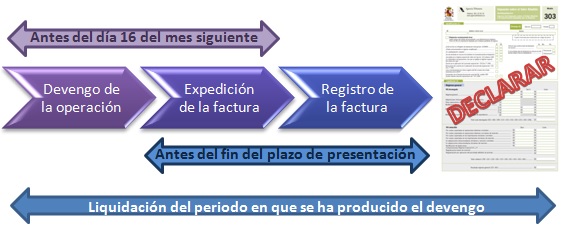

Una de las dudas más frecuentes sobre las facturas es el plazo en que se deben declarar, principalmente refiriéndose al modelo 303 de autoliquidación del IVA pero también en las distintas declaraciones informativas (modelos 349, 390...), especialmente cuando es una factura que se ha recibido pasado el periodo de liquidación trimestral en que se devengó el IVA de la operación.Facturas expedidas:

| RECUERDE QUE: |

| Para el IVA repercutido las fechas de referencia son la del devengo de la operación y la de expedición de la factura. |

Lo anterior también se aplica a las facturas que se deban expedir sin repercutir IVA, como las correspondientes a entregas intracomunitarias, exportaciones o cualquier otra operación con inversión del sujeto pasivo: Se deben expedir, registrar y declarar en el mismo periodo correspondiente al devengo de la operación.

Lo anterior también se aplica a las facturas que se deban expedir sin repercutir IVA, como las correspondientes a entregas intracomunitarias, exportaciones o cualquier otra operación con inversión del sujeto pasivo: Se deben expedir, registrar y declarar en el mismo periodo correspondiente al devengo de la operación. Facturas recibidas:

Como destinatarios de las operaciones, debemos recordar que para poder ejercitar el derecho a la deducción del iva soportado, mediante su consignación en la declaración-liquidación del IVA (modelo 303 o 322), hay que cumplir unos requisitos:- que haya existido una efectiva repercusión del impuesto mediante factura,

- que se haya realizado el apunte contable, es decir, que se haya registrado la factura y la correspondiente cuota en el libro registro de facturas recibidas, y

- que no haya transcurrido el plazo de prescripción de cuatro años desde el nacimiento del derecho a deducir, esto es, desde el momento del devengo de las operaciones.

Teniendo esto claro, el problema puede venir cuando además de originarse el derecho a la deducción del IVA soportado, existe la obligación de declarar también un iva auto-repercutido por tratarse de una adquisición intracomunitaria o cualquier otra operación con inversión del sujeto pasivo. Mientras que para el iva soportado deducible las fechas de referencia son la de recepción de la factura y la de registro de la misma, para el iva repercutido las fechas de referencia son la del devengo de la operación y la de expedición de la factura. Por consiguiente, si hemos recibido la factura fuera del plazo de liquidación en que se devengó la operación y se expedió la factura, se dará la paradoja de que ya debíamos haber declarado el IVA autorepercutido en la autoliquidación anterior, aun sin disponer de la factura en ese momento, pero el iva soportado no lo podemos deducir hasta la siguiente liquidación precisamente porque no disponíamos de la factura justificante del derecho a la deducción. Ante esta tesitura, las vías de actuación y sus posibles consecuencias se resumen en el siguiente cuadro:

Teniendo esto claro, el problema puede venir cuando además de originarse el derecho a la deducción del IVA soportado, existe la obligación de declarar también un iva auto-repercutido por tratarse de una adquisición intracomunitaria o cualquier otra operación con inversión del sujeto pasivo. Mientras que para el iva soportado deducible las fechas de referencia son la de recepción de la factura y la de registro de la misma, para el iva repercutido las fechas de referencia son la del devengo de la operación y la de expedición de la factura. Por consiguiente, si hemos recibido la factura fuera del plazo de liquidación en que se devengó la operación y se expedió la factura, se dará la paradoja de que ya debíamos haber declarado el IVA autorepercutido en la autoliquidación anterior, aun sin disponer de la factura en ese momento, pero el iva soportado no lo podemos deducir hasta la siguiente liquidación precisamente porque no disponíamos de la factura justificante del derecho a la deducción. Ante esta tesitura, las vías de actuación y sus posibles consecuencias se resumen en el siguiente cuadro:| Decisión | Forma de actuación | Posibles Consecuencias |

| Declarar el IVA autorepercutido en el periodo de devengo de la operación y el IVA soportado en el periodo de recepción de la factura | Tendríamos que presentar una declaración complementaria de la autoliquidación correspondiente al periodo de devengo incluyendo el iva autorepercutido pero no el soportado, que esperaremos a deducir en la próxima liquidación de IVA que presentemos. | Si bien es la alternativa que exige la Administración Tributaria, tendremos que estar pendientes a las tensiones que se puedan producir en nuestra tesorería por hacer frente a un ingreso que no podremos deducir hasta la siguiente liquidación de IVA. Además está el recargo por presentación de declaración extemporánea. |

| Declarar tanto el IVA autorepercutido como el IVA soportado en el periodo de devengo de la operación | Tendríamos que presentar un escrito solicitando la rectificación de los importes declarados en la autoliquidación correspondiente al periodo de devengo. | Puede ser que no se admita la solicitud de rectificación porque el iva soportado no es deducible en la liquidación que se pretende modificar. Y aun siendo aceptada la rectificación, en caso de comprobación o inspección de ese periodo de liquidación podrían echar para atrás el iva soportado deducido. |

| Declarar tanto el IVA autorepercutido como el IVA soportado en el periodo de recepción de la factura | Esperar a la próxima autoliquidación del IVA para incluir tanto el IVA autorepercutido como el IVA soportado. | Si bien a priori es la opción lógica, en el caso de adquisición intracomunitaria la discrepancia entre los modelos 349 y 303 haría más probable el inicio de un procedimiento de comprobación en el que podría imponerse la sanción del artículo 200.1 LGT por inexatitud en la contabilidad (150 euros). |

Comentarios

- Libro Registro de Facturas Expedidas.- Libro Registro de Facturas Recibidas.- Plazos de expedición y remisión de las facturas.- Suministro Inmediato de Información del IVA.Formularios

- Instrucciones para la cumplimentación del modelo 303.- Instrucciones para la cumplimentación del modelo 349.- Instrucciones para la cumplimentación del modelo 390.Legislación

- Art. 88 Ley 37/1992 LIVA. Repercusión del impuesto.- Art. 97 Ley 37/1992 LIVA. Requisitos formales de la deducción.- Art. 166. Ley 37/1992 LIVA. Obligaciones contables.- Art. 69 RD 1624/1992 RIVA. Plazos para las anotaciones registrales.- Art. 11 RD 1619/2012 ROF. Plazo para la expedición de las facturas.Jurisprudencia y Doctrina

Consulta Vinculante V0328-20 DGT. Declaración factura expedida en Septiembre y no cobrada hasta Octubre.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Derecho a solicitar la devolución de las cuotas de IVA cuyo derecho a compensar haya caducado.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.