NUEVO MODELO 303 DE IVA. NOVEDADES. ¿Cómo rellenarlo?

Publicado: 04/04/2014

ACTUALIZADO 18/02/2020

Boletín nº 14 - Año 2014

Ya, en el pasado mes de diciembre de 2013, dedicamos un comentario para mostrar los cambios más significativos que iban a sufrir determinados MODELOS de la AEAT para el ejercicio 2014:

- Modelo 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores.

- Modelo 037 de Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores

- Modelo 303 de Autoliquidación del Impuesto sobre el Valor Añadido.

- Modelo 340 de Declaración informativa de operaciones incluidas en los libros registros.

Estas modificaciones vienen aprobadas por Orden HAP/2215/2013, de 26 de noviembre, publicada el 29 de noviembre de 2013.

Pues bien, ante la inminente utilización por primera vez en un trimestre, del modelo 303 de Autoliquidación del Impuesto sobre el Valor Añadido, utilizamos el presente comentario para profundizar en aquellos aspectos novedosos que incorpora el modelo y la forma correcta en que deberíamos realizar su cumplimentación.

Desde un punto de vista general, lo primero que llama la atención del nuevo modelo 303 es que dispone de 3 páginas para su cumplimentación, cuando el modelo anterior solamente tenía 1.

El principal motivo, es el hecho de haber refundido en un único modelo (303) de autoliquidación del Impuesto sobre el Valor Añadido todos los supuestos de presentación de autoliquidaciones que incumben a los sujetos pasivos del impuesto con obligaciones periódicas de declaración, incluidos aquellos acogidos al Régimen simplificado y con la única excepción de las entidades que apliquen el régimen especial del grupo de entidades que se regula en el capítulo IX del título IX de la ley del impuesto, en cuyo caso presentarán los modelos de autoliquidación específicos.

Así, en el nuevo modelo 303, se integrarán también los modelos 310, 311, 370 y 371, los cuales quedan eliminados a partir de enero de 2014.

- Modelo 310. IVA. Régimen Simplificado. Declaración ordinaria.

- Modelo 311. IVA. Régimen Simplificado. Declaración final.

- Modelo 370. IVA. Régimen General y Simplificado. Declaración trimestral ordinaria.

- Modelo 371. IVA. Régimen General y Simplificado. Declaración trimestral final.

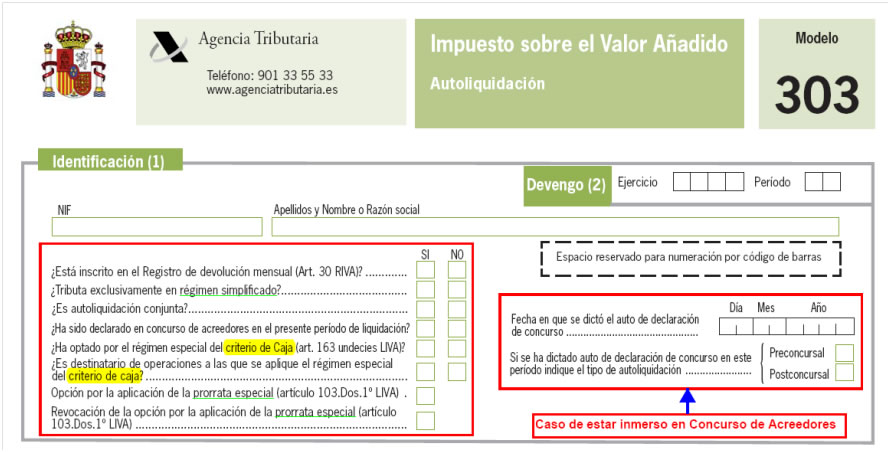

IDENTIFICACIÓN.

En este apartado, además de los datos solicitados antes de la reforma, el modelo solicita se aclare la inclusión o no en determinados regímenes especiales o supuestos que pudieran afectar al sujeto pasivo del Impuesto.

Como observamos, la mayoría de preguntas que realiza el modelo son de SI/NO, simplemente reflejar que caso de haber sido declarado en concurso de acreedores en el período al que corresponde la autoliquidación, deberán consignarse tanto la fecha dentro del periodo de liquidación en que se dictó el auto de declaración de concurso (día, mes y año), como si la autoliquidación incluye los hechos imponibles producidos en el propio período de liquidación con anterioridad a la declaración de concurso (preconcursal) o si incluye los hechos imponibles posteriores (postconcursal).

Por otro lado se incorporan dos nuevas casillas que permiten optar o revocar, en la última declaración-liquidación del ejercicio, la aplicación de la prorrata especial.

Asimismo en el apartado de identificación se deberá indicar si el declarante ha optado o no por la aplicación del Régimen especial del criterio de caja o si tiene o no la condición de destinatario de operaciones a las que se aplique este régimen especial. En caso de sujetos pasivos que opten por tributar en el régimen especial del criterio de caja, se deberán indicar en el apartado de información adicional del modelo, los importes correspondientes a las operaciones de entregas de bienes y prestaciones de servicios a las que resulte de aplicación el régimen especial del criterio de caja. Igualmente tanto los sujetos pasivos que opten por la aplicación del régimen especial del criterio de caja, como aquellos que sean destinatarios de operaciones afectadas por el mismo, deberán informar de los importes correspondientes a las operaciones de adquisición de bienes y servicios a las que sea de aplicación o afecte el régimen especial del criterio de caja.

LIQUIDACIÓN – PÁGINA 1.

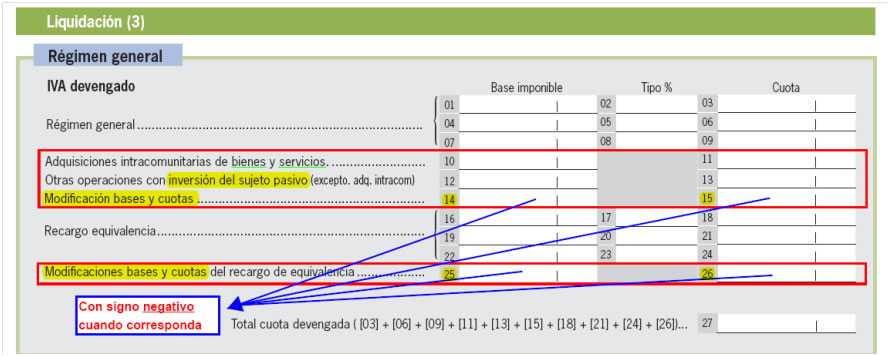

REGIMEN GENERAL – IVA DEVENGADO

Respecto de las novedades que aparecen en el IVA devengado, son pocas las modificaciones, pero MUY "SUSTANCIALES". Así:

-

Respecto de las Adquisiciones Intracomunitarias (ya reflejadas en el modelo anterior) se deja constancia que se incluirán tanto las de bienes como las de servicios (celdas 10 y 11)

-

En las casillas 12 y 13 se consignarán las bases imponibles y de las cuotas devengadas en el periodo de liquidación por inversión del sujeto pasivo (artículo 84. Uno. 2.º y 4.º de la Ley del IVA, siempre que no debieran incluirse en las casillas 10 y 11). Por supuesto aquí estarían incluidos los últimos supuestos publicados en el ejercicio 2012, de inversión del sujeto pasivo, es decir, entregas de bienes inmuebles:

-

Como consecuencia de un proceso concursal.

-

Exentas a que se refieren los apartados 20.º y 22.º del artículo 20.Uno en las que el sujeto pasivo hubiera renunciado a la exención.

-

Efectuadas en ejecución de la garantía constituida sobre los bienes inmuebles, entendiéndose, asimismo, que se ejecuta la garantía cuando se transmite el inmueble a cambio de la extinción total o parcial de la deuda garantizada o de la obligación de extinguir la referida deuda por el adquirente.

-

También la novedosa inversión del sujeto pasivo aplicable a las ejecuciones de obra, con o sin aportación de materiales, así como las cesiones de personal para su realización, consecuencia de contratos directamente formalizados entre el promotor y el contratista que tengan por objeto la urbanización de terrenos o la construcción o rehabilitación de edificaciones.

-

Etc.

-

Encontramos nuevas casillas (14, 15, 25 y 26) donde habremos de reflejar las modificaciones de bases imponibles y cuotas del régimen general y del régimen especial del recargo de equivalencia; "sustanciosa" modificación pues ahora se obliga a incluir en el modelo 303 de forma separada el importe de todas las modificaciones (facturas rectificativas por devoluciones de ventas, impagos, etc.) realizadas durante el trimestre; con el modelo anterior, se incluía el total de operaciones neteado de todas estas modificaciones; pues bien, ahora habremos de reflejar el volumen total de operaciones por un lado (casillas 01 a 09 en régimen general y casillas 16 a 24 en régimen de recargo de equivalencia) y las modificaciones de estas bases y cuotas (casillas 14 y 15 para régimen general y casillas 25 y 26 para régimen de recargo de equivalencia) por otro.

-

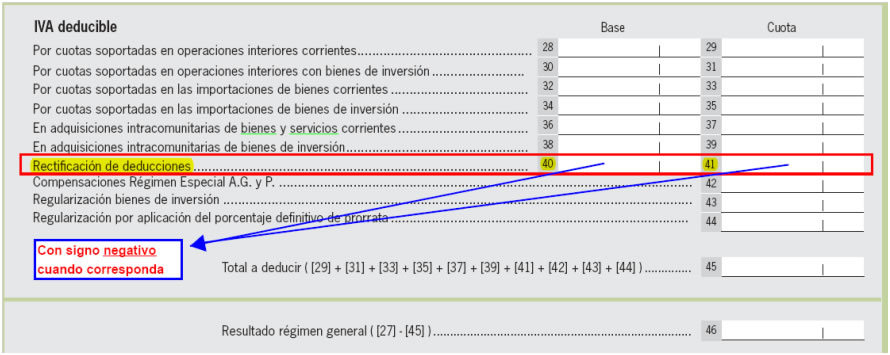

Encontramos nuevas casillas 40 y 41 donde habremos de reflejar las modificaciones de bases imponibles y cuotas del régimen general; "igualmente sustanciosa" modificación pues ahora se obliga a incluir en el modelo 303 de forma separada el importe de todas las modificaciones (facturas rectificativas por devoluciones de compras, impagos a proveedores, etc.) realizadas durante el trimestre; con el modelo anterior, se incluía el total de operaciones neteado de todas estas modificaciones; pues bien, ahora habremos de reflejar el volumen total de operaciones por un lado (casillas 28 a 39) y las modificaciones de estas bases y cuotas (casillas 40 y 41) por otro.

REGIMEN GENERAL – IVA DEDUCIBLE

Desde nuestro punto de vista una "absoluta incongruencia" o "falta de perspectiva" si tenemos en cuenta que habrán de incluirse también las facturas rectificativas de operaciones intracomunitarias, mientras en el modelo 349 (precisamente de operaciones intracomunitarias), las adquisiciones y entregas realizadas en un mismo período siguen teniendo que declararse neteadas (solamente en el caso de que se refieran a trimestres anteriores se deben reflejar en una página aparte).

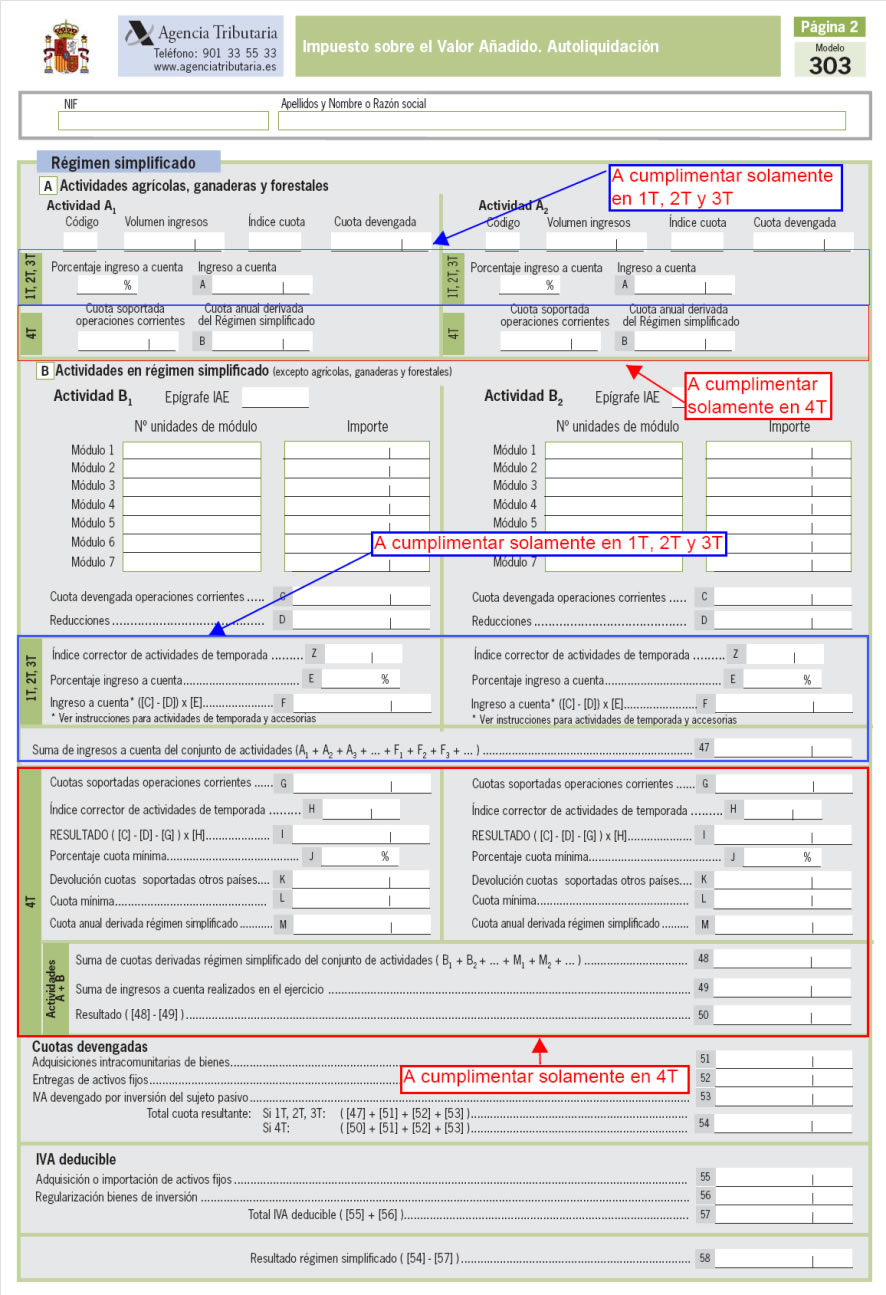

RÉGIMEN SIMPLIFICADO – PÁGINA 2.

En esta segunda página del modelo 303, es donde encontramos la unificación de los modelos relacionados con el Régimen Especial Simplificado ("módulos") del IVA, ya comentados en párrafos anteriores:

- Modelo 310. IVA. Régimen Simplificado. Declaración ordinaria.

- Modelo 311. IVA. Régimen Simplificado. Declaración final.

- Modelo 370. IVA. Régimen General y Simplificado. Declaración trimestral ordinaria.

- Modelo 371. IVA. Régimen General y Simplificado. Declaración trimestral final.

No existen variaciones significativas, pero si habremos de estar atentos en su cumplimentación al hecho de que no todos los apartados han de rellenarse en los mismos trimestres; es decir, habrá partes que solamente habrán de cumplimentarse en los tres primeros trimestres de IVA ("pago fraccionado" que comprende lo que eran los antiguos modelos 310 y 370) y otras partes que deberán rellenarse exclusivamente en el cuarto trimestre del ejercicio (“cuota anual” correspondería a los anteriores modelos 311 y 371).

Importante reseñar que en actividades agrícolas, ganaderas y forestales, tanto en el 1T, 2T, 3T, el volumen total de ingresos será el del trimestre mientras en el 4T el volumen total será el del ejercicio.

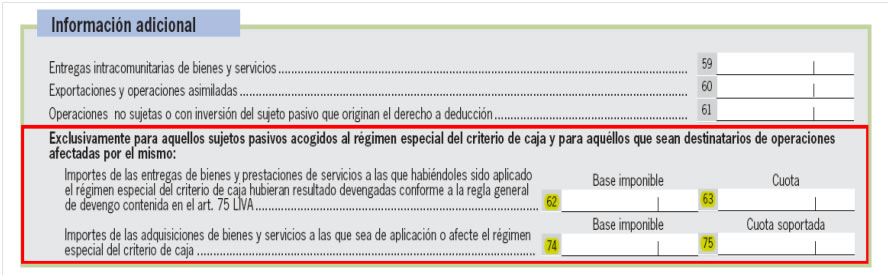

INFORMACIÓN ADICIONAL.

En el apartado de información adicional, la novedad de este modelo 303 viene en la parte denominada Exclusivamente para aquellos sujetos pasivos acogidos al régimen especial del criterio de caja y para aquéllos que sean destinatarios de operaciones afectadas por el mismo"; hablamos de las casillas 62, 63, 74 y 75.

En las casillas 62 y 63 habremos de rellenar la base imponible y cuota respectivamente, de las entregas de bienes y prestaciones de servicios a las que resulte aplicable el régimen del criterio de caja, que se hubieran devengado en el período de liquidación conforme a la regla general de devengo contenida en el artículo 75 LIVA, es decir, como si no les hubiera resultado de aplicación el régimen especial del criterio de caja, o dicho de otra forma, el volumen de operaciones del ejercicio (cobrado o no).

En las casillas 74 y 75 habremos de cumplimentar la base imponible y cuota soportada respectivamente, de las adquisiciones de bienes y servicios a las que sea de aplicación o afecte el régimen especial del criterio de caja conforme a la regla general de devengo contenida en el artículo 75 LIVA, es decir, como si no les hubiera resultado de aplicación el régimen especial del criterio de caja, o dicho de otra forma, la totalidad de las compras y prestaciones de servicios recibidas.

El resto de apartados no contemplados específicamente en este comentario, son básicamente igual a los que existían en el modelo 303 aplicable hasta 31 de diciembre de 2013.