Boletín semanal

Boletín nº38 07/10/2025

Sigue leyendo más noticias y artículos de actualidad.

ARTÍCULOS

Detalles que no puede olvidar en la presentación del Trimestre Fiscal.

Javier Gómez, Departamento de Contabilidad y Fiscalidad de SuperContable.com - 30/09/2019 ACTUALIZADO 03/10/2025

Tercer Trimestre del ejercicio en curso y aún cuando los empresarios y profesionales con obligaciones en el ámbito fiscal y contable tienen absolutamente "interiorizadas" las formalidades existentes a este respecto, hemos creído adecuado realizar el presente comentario, haciendo hincapié en "detalles significativos" que deben tenerse en cuenta y que pueden evitarnos posibles sanciones de la Agencia Tributaria (AEAT).

DECLARACIONES CENSALES.

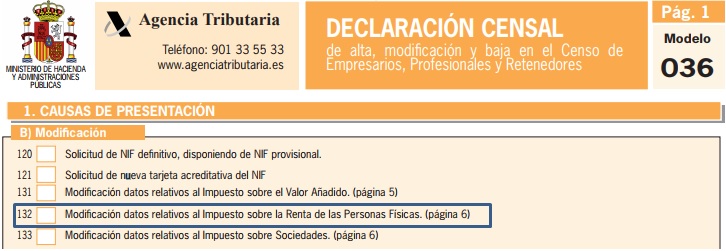

El modelo de declaración censal (Modelo 036) resulta complejo por la gran cantidad de motivos que justifican su presentación, siendo los que los empresarios o profesionales han utilizar para actualizar los datos de sus actividades económicas que figuran en los censos tributarios.

Evidentemente, durante un período de liquidación (trimestre/mes) resulta fundamental dar de alta o baja, obligaciones que pudieran condicionar la presentación de determinados modelos; además por supuestos, de realizar las modificaciones de cualquier dato que pudiera tener incidencia en la presentación del mismo.

| EJEMPLO |

Cuando no se hubieran satisfecho en el período de declaración rentas sometidas a retención e ingreso a cuenta deberá presentar una declaración censal para comunicar a la Administración Tributaria que no está obligado a presentar declaración ajustada al modelo 111 (casillas 700 o 701“Baja” del modelo 036 y casillas 720 o 721 “Fecha”). Esta declaración de modificación censal para la obligación referida se habrá de presentar en el plazo de un mes desde la nueva situación. |

Resulta muy importante que revise antes de presentar sus obligaciones fiscales (modelos tributarios) las obligaciones censales dadas de alta para las actividades económicas que desarrolla y que éstas se corresponden con los modelos de la AEAT que va a presentar.

Existen modelos que no son presentados habitualmente y cuya presentación requiere un alta censal previa (por ejemplo el Modelo 123 de Retenciones e Ingresos a cuenta de determinados rendimientos del capital mobiliario o determinadas rentas) y una baja posterior si no se va a continuar presentado en trimestres posteriores. Por ejemplo en la fecha de reparto de dividendos de sociedades mercantiles.

PAGOS FRACCIONADOS DEL IMPUESTO SOBRE SOCIEDADES.

Bajo este epígrafe queremos focalizar nuestra atención en la obligación de presentar el Modelo 202 para aquellos contribuyentes que hubiesen elegido la modalidad del artículo 40.2 de la Ley 27/2014 del Impuesto sobre Sociedades (LIS).

Recuerde que...

La modalidad del artículo 40.2 generalmente consiste en realizar el 18% de la casilla 599 del modelo 200 del último Impuesto sobre Sociedades liquidado.

Las propias características de esta modalidad de presentación pueden provocar olvidos o descuidos en la liquidación del modelo 202. Efectivamente, puede ocurrir que determinadas entidades no tuviesen obligación de presentar este modelo durante el primer pago fraccionado del mes de Abril, (el último impuesto liquidado tenía bases imponibles negativas) pero sin embargo, sí tengan esta obligación para el segundo y tercer pago (Octubre y Diciembre respectivamente), pues el último ejercicio liquidado - en Julio- ya arroja base imponibles positivas.

Verifique si tiene o no obligación de presentar el modelo (en la modalidad del artículo 40.3 siempre es obligatorio).

PAGOS FRACCIONADOS DEL IRPF EN ESTIMACIÓN DIRECTA (Normal o Simplificada).

Obligación formalizada ante la Administración Tributaria mediante el Modelo 130. Si bien cualquier persona habituada a la presentación de este modelo puede entender que estamos reseñando una obviedad, en la práctica hemos comprobado que bien sea por la similitud con otros modelos trimestrales, por la urgencia de tiempo, por no ser presentado habitualmente, etc., este modelo no se cumplimenta adecuadamente y se liquidan únicamente datos del trimestre en curso; cuando no es así.

Todos los datos se harán constar por los importes acumulados correspondientes al período comprendido entre el primer día del año y el último día del trimestre por el que se presenta la declaración y referidos al conjunto de las actividades económicas del empresario o profesional.

OTROS.

Por supuesto, además de los "recordatorios" realizados en los apartados anteriores, siga con los procedimientos utilizados habitualmente que le darán seguridad y certeza para con las liquidaciones a presentar durante el trimestre en curso.

Sigue leyendo más noticias y artículos de actualidad.