Compensación de Bases Imponibles Negativas de ejercicios anteriores

Cuando una empresa tiene en un ejercicio una base imponible negativa, contablemente se va generando un crédito por pérdidas a compensar del ejercicio, que se podrá compensar con las rentas positivas de los periodos impositivos siguientes (hasta 31.12.2014 el período de compensación era de 18 años, a partir de 2015 no se fija limite temporal para compensar bases imponibles negativas. En concreto, el artículo 26.1 de la LIS establece "Las bases imponibles negativas que hayan sido objeto de liquidación o autoliquidación podrán ser compensadas con las rentas positivas de los periodos impositivos siguientes con el límite del 70 por ciento de la base imponible previa a la aplicación de la reserva de capitalización establecida en el artículo 25 de esta ley y a su compensación. En todo caso, se podrán compensar en el periodo impositivo bases imponibles negativas hasta el importe de 1 millón de euros". De acuerdo con el principio de prudencia, y de acuerdo a la Consulta número 10 del BOICAC 80 de diciembre de 2009, se establece que habrá de reflejarse un crédito fiscal por bases imponibles negativas cuando:- La obtención de un resultado de explotación negativo en un ejercicio, no impide el reconocimiento de un activo por impuesto diferido. No obstante, cuando la empresa muestre un historial de pérdidas continuas, se presumirá, salvo prueba en contrario, que no es probable la obtención de ganancias que permitan compensar las citadas bases.

- Para poder reconocer un activo debe ser probable que la empresa vaya a obtener beneficios fiscales que permitan compensar las citadas bases imponible negativas en un plazo no superior al previsto en la legislación fiscal, con el límite máximo de diez años contados desde la fecha de cierre del ejercicio en aquellos casos en los que la legislación tributaria permita compensar en plazos superiores.

- En todo caso, el plan de negocio empleado por la empresa para realizar sus estimaciones sobre las ganancias fiscales futuras deberá ser acorde con la realidad del mercado y las especificidades de la entidad.

Caso Práctico Guiado

Solución

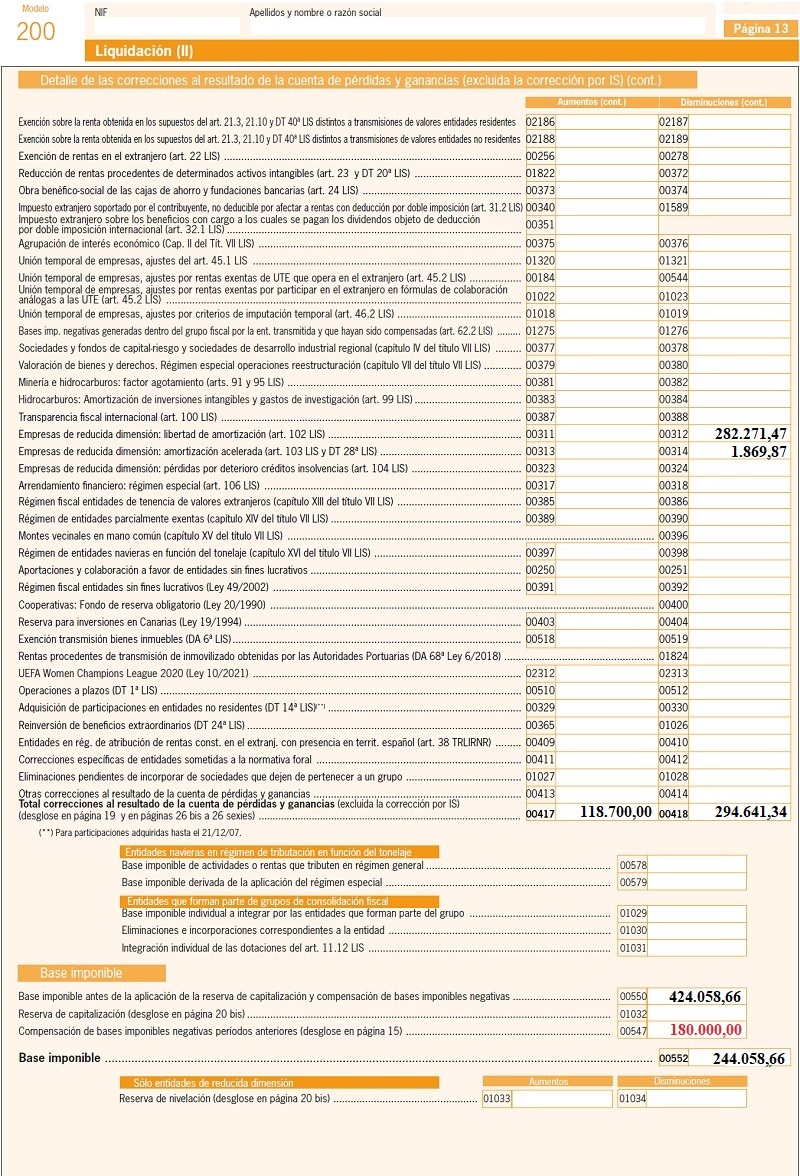

La sociedad podrá compensar la totalidad de las bases imponibles negativas que derivan de los ejercicios en que se generaron, al no resultar aplicable para el ejercicio en curso la limitación del 60% (2016) ó 70% (a partir de 2017) establecida en el artículo 26.1 ni ser de aplicación la limitación en función de la cifra de negocios del ejercicio. La liquidación llegados a este punto, al existir las referidas bases imponibles negativas si existiese una base imponible negativa, quedaría de la siguiente manera:ESQUEMA DE LIQUIDACIÓN DEL IMPUESTO

| RESULTADO DE LA CUENTA DE PÉRDIDAS Y GANANCIAS DEL EJERCICIO: 600.000 Euros | |

| (+) Aumentos del Resultado Contable | + 118.700,00 Euros |

| |

| (-) Disminuciones del Resultado Contable | - 294.641,34 Euros |

| |

| BASE IMPONIBLE ANTES DE COMPENSACIÓN DE BASES IMPONIBLES NEGATIVAS: | 424.058,66 Euros |

| (-) Reserva de Capitalización Art. 25 LIS | ----- |

| (-) Bases Imponibles Negativas de ejercicios anteriores Art. 26 LIS | - 180.000,00 Euros |

| (-) Reserva de Nivelación (sólo Pymes) Art. 105 LIS | ----- |

| BASE IMPONIBLE: | 244.058,66 Euros |

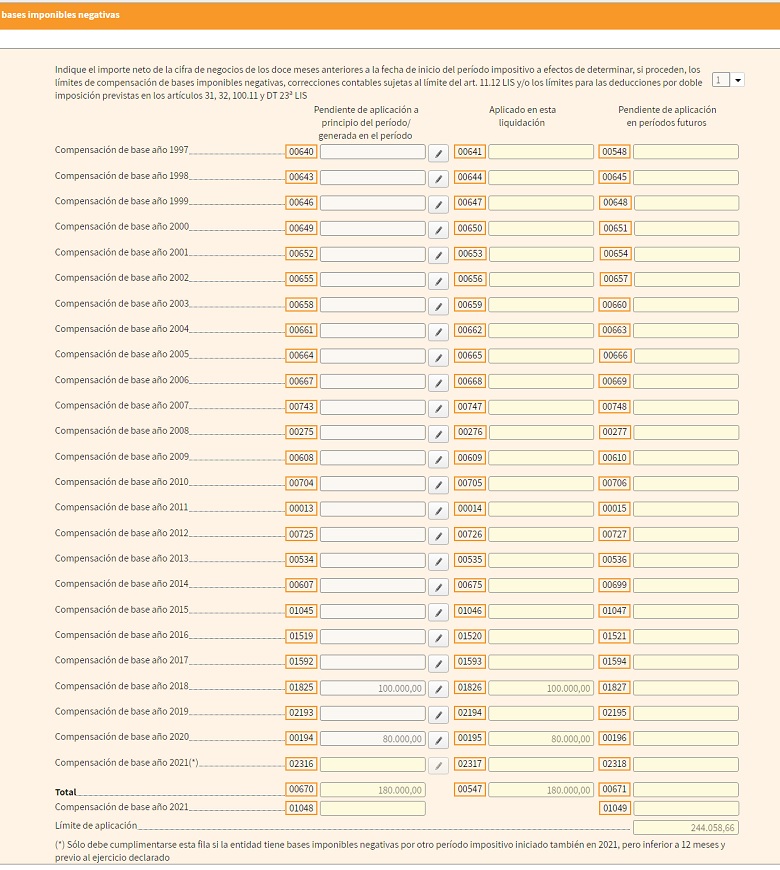

Al clicar en la casilla 547 se nos abrirá un enlace a la página 15, dobde habremos realizado el siguiente desglose (hemos supuesto que hemos compensado 100.000 euros del 2018 y 80.000 euros del 2020:

Al clicar en la casilla 547 se nos abrirá un enlace a la página 15, dobde habremos realizado el siguiente desglose (hemos supuesto que hemos compensado 100.000 euros del 2018 y 80.000 euros del 2020: El caso continúa en el siguiente enlace de tipo de gravamen

El caso continúa en el siguiente enlace de tipo de gravamenComentarios

- Régimen jurídico de la compensación de bases imponibles negativas de ejercicios anteriores.- Límite compensación de bases imponibles negativas en un procedimiento concursal.Legislación

- Art. 10 Ley 27/2014, de la LIS. Concepto y determinación de la base imponible.- Art. 25 Ley 27/2014 LIS. Reserva de capitalización- Art. 26 Ley 27/2014 LIS. Compensación de bases imponibles negativas.- Art. 105 Ley 27/2014 LIS. Retenciones e ingresos a cuenta.Jurisprudencia

Consulta vinculante V1255-23. En liquidación concursal no rige el límite en compensación de bases negativas.¿Tienes una duda? SuperContable te sacará de este apuro.

Accede al resto del contenido aquí

Siguiente: Tipos impositivos del Impuesto sobre Sociedades

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Ley 23/2006 de la Propiedad intelectual.