CONTENIDO LAS FACTURAS SIMPLIFICADAS.

| RECUERDE QUE: |

| Sustituye al tique. El tique desaparece desde su aparición a partir de 1 de Enero de 2013. |

- Su importe no exceda de 400 euros, IVA incluido, o

- Deba expedirse una factura rectificativa.

- Ventas al por menor.

- Ventas o servicios en ambulancia.

- Ventas o servicios a domicilio del consumidor.

- Transporte de personas y sus equipajes.

- Servicios de hostelería y restauración.

- Salas de baile y discotecas.

- Algunos servicios telefónicos.

- Servicios de peluquerías e institutos de belleza.

- Utilización de instalaciones deportivas.

- Revelado de fotografías y servicios de estudios fotográficos.

- Aparcamiento de vehículos.

- Servicios de videoclub.

- Tintorerías y lavanderías.

- Autopistas de peaje.

- Entregas intracomunitarias de bienes.

- Ventas a distancia, salvo cuando se aplique el régimen especial de la Unión.

- Operaciones en el Territorio de Aplicación del Impuesto (TAI), donde proveedor o prestador no esté establecido, se produzca la Inversión del Sujeto Pasivo (ISP) y el destinatario expida la factura por cuenta del proveedor o prestador.

- Operaciones no TAI, donde proveedor o prestador esté establecido y la operación se entienda realizada fuera de la UE; o bien se entienda realizada en la UE se produzca ISP y el destinatario no expida factura por cuenta del proveedor.

- Las que se expidan por el supuesto inversión del sujeto pasivo, aplicable a partir de 1 de Abril de 2015, en relación con la entrega de plata, platino, paladio, teléfonos móviles, consolas de videojuegos, ordenadores portátiles y tabletas digitales.

- Las que se expidan conforme al régimen especial del grupo de entidades, por las operaciones intragrupo.

- Supuestos de inversión del sujeto pasivo (art. 84.1.2º y 3º LIVA) y adquisiciones de oro de inversión con renuncia a la exención (art.140 quinque LIVA).

- Las facturas que emitan terceras personas.

- Las facturas rectificativas.

- Las facturas emitidas por los adjudicatarios de bienes o derechos en los procedimientos administrativos y judiciales de ejecución forzosa.

- Facturas expedidas por agencias de viaje cuando actúen como mediadoras en nombre y por cuenta ajena en determinadas operaciones (DA 4ª Reglamento de facturación).

- El uso por una misma entidad en un mismo año natural tanto de facturas completas como facturas simplificadas (Consulta Vinculante DGT V3167-15)

- Siempre que existan razones que lo justifiquen.

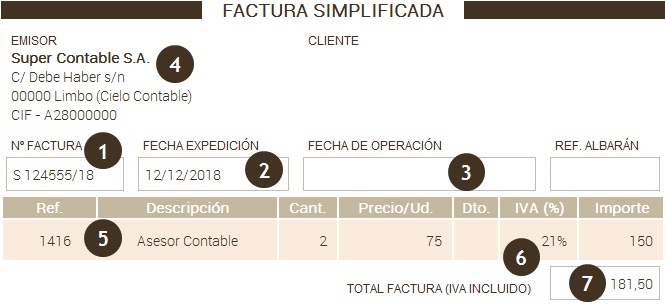

4.- Número de Identificación Fiscal, así como el nombre y apellidos, razón o denominación social completa del obligado a su expedición. 5.- Identificación del tipo de bienes entregados o de servicios prestados (descripción en la factura). 6.- Tipo impositivo aplicado a la operación. Obligación de detallar el tipo aplicado y la opción de consignar también la expresión de IVA incluido. En los tiques (del anterior Reglamento) no era obligatorio consignar en todo caso el tipo de IVA, en las facturas simplificadas SI; independientemente de que se incluya la expresión IVA incluido. Además, debe especificarsepor separado la parte de base imponible correspondiente a cada una de las operaciones en aquellos supuestos en los que una misma factura comprenda operaciones sujetas a diferentes tipos impositivos. 7.- La contraprestación total. Las facturas rectificativas podrán ser simplificadas. No obstante en este caso, debe realizarse una referencia expresa e inequívoca de la factura rectificada y de las especificaciones que se modifican, según dispone el artículo 7 del Reglamento. En caso de que sea el adquirente o destinatario de la entrega o prestación quien expida la factura en lugar del proveedor o prestador, de conformidad con lo establecido en el artículo 5 de este Reglamento, será necesaria la mención "facturación por el destinatario". En caso de aplicación del régimen especial de las agencias de viajes, la mención «régimen especial de las agencias de viajes». En caso de aplicación del régimen especial de los bienes usados, objetos de arte, antigüedades y objetos de colección, deberá realizarse la mención «régimen especial de los bienes usados», «régimen especial de los objetos de arte» o «régimen especial de las antigüedades y objetos de colección». En caso de inversión del sujeto pasivo existe obligación de mencionar «inversión del sujeto pasivo».

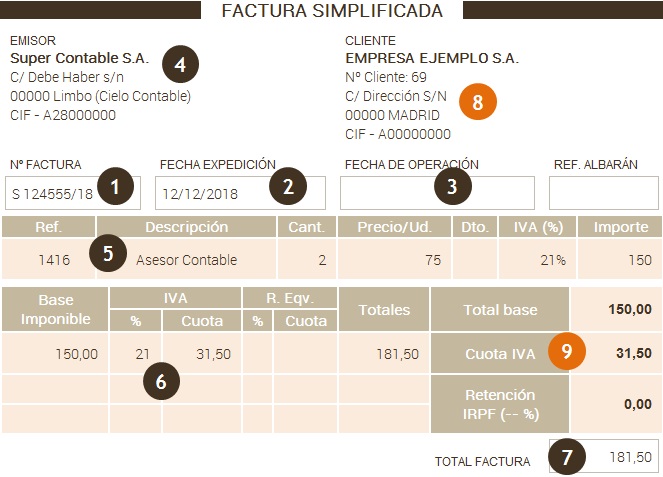

4.- Número de Identificación Fiscal, así como el nombre y apellidos, razón o denominación social completa del obligado a su expedición. 5.- Identificación del tipo de bienes entregados o de servicios prestados (descripción en la factura). 6.- Tipo impositivo aplicado a la operación. Obligación de detallar el tipo aplicado y la opción de consignar también la expresión de IVA incluido. En los tiques (del anterior Reglamento) no era obligatorio consignar en todo caso el tipo de IVA, en las facturas simplificadas SI; independientemente de que se incluya la expresión IVA incluido. Además, debe especificarsepor separado la parte de base imponible correspondiente a cada una de las operaciones en aquellos supuestos en los que una misma factura comprenda operaciones sujetas a diferentes tipos impositivos. 7.- La contraprestación total. Las facturas rectificativas podrán ser simplificadas. No obstante en este caso, debe realizarse una referencia expresa e inequívoca de la factura rectificada y de las especificaciones que se modifican, según dispone el artículo 7 del Reglamento. En caso de que sea el adquirente o destinatario de la entrega o prestación quien expida la factura en lugar del proveedor o prestador, de conformidad con lo establecido en el artículo 5 de este Reglamento, será necesaria la mención "facturación por el destinatario". En caso de aplicación del régimen especial de las agencias de viajes, la mención «régimen especial de las agencias de viajes». En caso de aplicación del régimen especial de los bienes usados, objetos de arte, antigüedades y objetos de colección, deberá realizarse la mención «régimen especial de los bienes usados», «régimen especial de los objetos de arte» o «régimen especial de las antigüedades y objetos de colección». En caso de inversión del sujeto pasivo existe obligación de mencionar «inversión del sujeto pasivo».REQUISITOS PARA TENER DERECHO A LA DEDUCCIÓN DE LAS CUOTAS DEL IMPUESTO (IVA).

Además de los datos referidos en el apartado anterior, el empresario o profesional que pretendaejercitar el derecho a la deducción o la persona física que pretenda ejercitar cualquier derecho de naturaleza tributaria, deberá exigir al expedidor de la factura simplificada la consignación de, además de los anteriores datos, los siguientes datos: 8.- Número de Identificación Fiscal atribuido por la Administración tributaria española o, en su caso, por la de otro Estado miembro de la Unión Europea, así como el domicilio del destinatario de las operaciones. 9.- La cuota tributaria que, en su caso, se repercuta, que deberá consignarse por separado.

- Solicitar a nuestro proveedor que incluya nuestro NIF, domicilio y la cuota de IVA separada (además del resto de requisitos anteriormente mencionados - 1 a 7-).

- Canjear la factura simplificada inicial por una factura completa, de acuerdo con las directrices marcadas por la Dirección General de Tributos en, por ejemplo, la consulta vinculante V0341-14.

Comentarios

¿Cuándo se puede emitir una factura simplificada?Infracciones y sanciones por incumplir obligaciones de facturación o documentación.Expedición de facturas por el destinatario o por terceros a los que se encomienda.Legislación

Art. 4 RD 1619/2012 RF. Facturas simplificadas.Art. 5 RD 1619/2012 RF. Obligación de expedir factura por el destinatario o por un tercero.Art. 7 RD 1619/2012 RF. Contenido de las facturas simplificadas.Jurisprudencia

Consulta Vinculante V0341-14 DGT. Canjear facturas simplificadas. Serv. peaje, restauración, y parking.¿Tienes una duda? SuperContable te sacará de este apuro.

Accede al resto del contenido aquí

Siguiente: Plazo para expedir facturas

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Ley 23/2006 de la Propiedad intelectual.